Сравнительный анализ структур банков

28 марта, 2016

28 марта, 2016  admin

admin Рассмотрев основные виды организационных структур, попытаемся оценить каждый из них.

Нельзя утверждать, что существуют однозначные преимущества одной структуры над другой. Так, например, неверно полагать, что матричная структура является наиболее оптимальной в современных условиях для большинства банков. Все приведенные выше организационные структуры имеют как достоинства, так и недостатки, и их практическое использование диктуется индивидуальными особенностями той или иной организации, ее размером, списком продуктов или услуг, географической распространенностью, стратегией и т. д. (табл. 7.2).

|

|

|

|

|

|

Таблица 7.2 Сравнение организационных структур банка

|

Основываясь на изучении опыта работы многих организаций, можно дать общие рекомендации по применению организационных структур.

Функциональная структура, несмотря на все ее негативные качества, до сих пор достаточно распространена и является наиболее оптимальной для небольших организаций с ограниченным набором продуктов и услуг.

Дивизиональные структуры, ориентированные на клиента, являются наиболее распространенными для большинства зарубежных кредитных организаций. Другие формы дивизиональных структур практически не встречаются в финансовой сфере. Такие структуры идеально подходят в ситуации жесткой конкуренции и борьбы за каждого клиента, потому что могут способствовать организации лучшего обслуживания. Несмотря на высокую затратность, дивизиональные структуры начинают внедряться во многих российских банках, и выбор конкретной разновидности потребительской дивизиональной структуры зависит от особенностей банка и обслуживаемой им клиентуры.

Все же основным недостатком, который присущ всем механистическим структурам, в том числе и дивизиональным, является их недостаточная адаптируемость к изменениям внешней среды и неориентированность на быстрое и слаженное решение постоянно возникающих перед современными организациями новых и новых задач.

Матричные структуры, сочетая в себе все преимущества функциональных и дивизиональных структур, лишены многих из отмеченных выше недостатков. Поэтому матричные организационные структуры, построенные на основе дивизиональных структур, ориентированных на клиента, заслуженно признаются сегодня оптимальными для кредитных организаций.

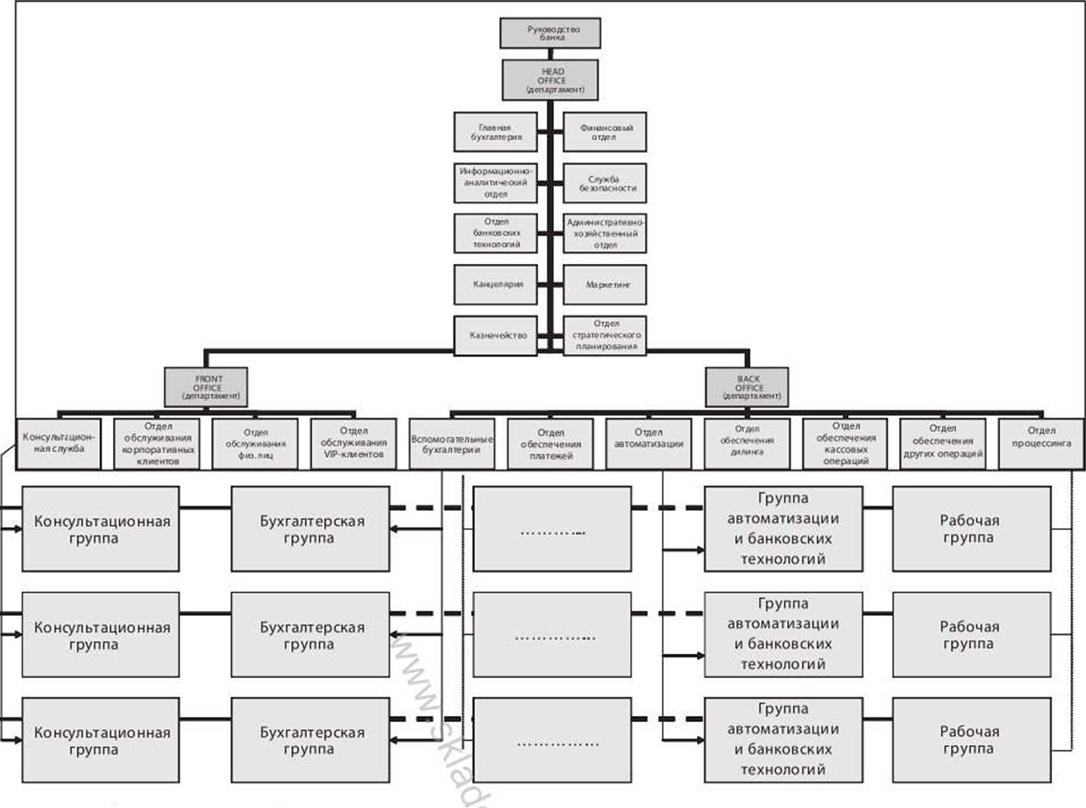

От выбора организационной структуры напрямую зависит и система обслуживания клиентов. Поэтому важным элементом анализа структур является и анализ технологии обслуживания клиентов, т. е. того, ради чего они создаются. Детализируем для примера две схемы организации обслуживания клиентов, соответствующих традиционной организационной структуре и дивизиональной структуре, ориентированной на клиента.

Основным недостатком схемы обслуживания, построенной на основе традиционной функциональной структуры, можно назвать то, что, как правило, такие схемы формируются стихийно и, как следствие, недостаточно эффективны из-за неравномерного распределения обязанностей и потерь на этапе взаимодействия между участками обслуживания. Отдельные работники оказываются сильно перегружены, а другие, наоборот, постоянно свободны. Много времени теряется на перемещение документов с участка на участок и разнообразные согласования. Факторами, снижающими качество обслуживания клиентов, становятся: уменьшение конфиденциальности (в дела и проблемы клиента оказывается посвящено достаточно много работников банка), неудобства обслуживания (клиенты вынуждены терять время на «хождения» по необходимым «инстанциям» внутри банка, иногда по нескольку раз отстаивать в очередях).

Но для банка такая организация работы опасна не столько возможным увеличением операционных издержек, сколько часто возникающим беспорядком в работе и созданием вследствие этого благоприятной обстановки для злоупотреблений и хищений, а также возможностью серьезных ошибок. Так, например, велика вероятность этого из-за отсутствия информации в режиме реального времени по остаткам и оборотам по различным счетам вследствие того, что документы не сразу регистрируются в бухгалтерском учете и системах автоматизации. Стоит отметить, что сказанное выше в основном относится к достаточно крупным банкам с документооборотом более тысячи документов в день.

Другая схема на основе дивизиональной структуры, как показывает практика, с точки зрения обслуживания клиентов намного предпочтительнее. Она строится на универсальности операционных работников, занимающихся непосредственно с клиентами.

При такой схеме увеличивается нагрузка и, как следствие, количество операционных работников, обслуживающих клиентов в одном месте (операционный зал), но в то же время уменьшается количество работников, занятых операционной работой в других отделах (таких как вексельный отдел, валютный отдел, внутренняя бухгалтерия и прочие), сводятся до минимума «хождения» клиентов и сотрудников по банку с документами и циркуляция разнообразных внутренних бумажных документов. При такой схеме удобнее возложить функции администрирования, улаживания нестандартных ситуаций, разработок новых операций и схем обслуживания, а также непосредственного осуществления операций (покупка ценных бумаг, конвертация валюты и прочее) на все смежные подразделения. В таком случае получится, что любой из операционных работников может осуществить практически весь спектр необходимых клиенту услуг (оформление кассовых документов, обработка платежных документов, оформление заявок на валютно-обменные операции, работа с картотеками клиента и оказание консультационных услуг).

В отдельных ситуациях можно порекомендовать «привязать» клиентов к отдельным операционным работникам. Для этого всех клиентов, исходя из данных по их среднему документообороту, делят между операционными работниками, чтобы средняя нагрузка была у всех одинаковой. Подобная организация работы удобна не только операционным работникам, но и непосредственно клиенту, так как он будет постоянно общаться практически с одним и тем же сотрудником банка, который, в свою очередь, посвящен во все «дела» своего клиента. Подобный индивидуальный подход уменьшает время обработки документов и способствует резкому увеличению качества обслуживания в целом.

Предлагаемая схема организации работы, разумеется, должна приводить к резкому увеличению полномочий работников, обслуживающих клиентов. Во избежание негативных последствий этого можно порекомендовать оптимально систематизировать весь спектр услуг и разработать единые тарифы и правила проведения операций для каждой группы клиентов. Таких групп может быть довольно много, главное — это то, что по каждой из них должны быть сформированы четкие служебные инструкции и твердые тарифы. Чтобы идентифицировать клиента по принадлежности к той или иной группе, ему при открытии счета главным бухгалтером может присваиваться определенный цифровой код, который хранится в системе автоматизации, а также на всех карточках счетов клиента. Если данного кода будет недостаточно, можно рекомендовать использовать систему дополнительных электронных признаков, при наличии которых операционные работники будут осуществлять обслуживание клиентов по тем или иным операциям.

Опубликовано в

Опубликовано в