ИСТОЧНИКИ ПРИРОСТА КАПИТАЛА: КОЭФФИЦИЕНТ «ЦЕНА/ПРИБЫЛЬ»

6 марта, 2016

6 марта, 2016  admin

admin Чтобы понять, как формируется рыночная оценка акций, необходимо рассмотреть ее составляющие. В этом разделе мы подробно остановимся на оценке акций фондовым рынком, и нам придется использовать профессиональный жаргон. Если вы знаете значение всех терминов, можете пропустить этот раздел. Если нет, то я объясню вам их смысл.

Возьмем фразу «Коэффициент Р/Е, рассчитанный на основе прибыли за последние 12 месяцев (один год, три года, пять лет, десять лет)». Существует множество различных коэффициентов, являющихся отношением цены акции к какому-либо финансовому показателю («цена / денежный поток», «цена / балансовая стоимость», «цена / продажи», «цена / квадратный метр» и т. п.).

Сперва мы должны разобраться, что означает коэффициент «цена/ прибыль» (Р/Е). Под ценой, как правило, понимают курс акции или значение индекса на определенную дату. Этот показатель обычно постоянный. Единственным исключением являются данные Роберта Шиллера (относительно индексов DJIA, S&P, цен, прибыли, дивидендов, CPI), размещенные на его веб-сайте (http://www. econ. yale. edu/~shiller/); на них я часто ссылаюсь в своей книге. Шиллер использует не заключительную цену акции в определенный месяц, а среднее значение цены за весь месяц. Он подчеркивает, что инвесторы покупают акции в течение всего месяца, а не только в последний день во время закрытия торговой сессии. Следовательно, средняя цена за месяц — более корректный показатель изменений курса.

В коэффициентах с ценой Р в числителе сильнее всего колеблется знаменатель. В коэффициенте Р/Е «цена/прибыль» в знаменателе могут стоять средние показатели прибыли за различные промежутки времени, о чем дополнительно сообщается говорящим. (Например, можно найти отношение цены акции к средней прибыли компании за последние 12 месяцев, пять лет и т. д.)

Зачем при подсчете коэффициента Р/Е использовать средние значения прибыли за десять, пять лет и три года? Чтобы исключить краткосрочные колебания курсов. Годичные колебания этого коэффициента связаны с естественной цикличностью экономики. Маржа корпоративной прибыли может достигать небывало высоких или низких значений, и средний показатель за год нередко дает неверное представление относительно потенциально возможной прибыли от акций или индекса. Чтобы решить эту проблему, исследователи часто берут для рассмотрения более долгий период, поскольку промежуток в несколько лет обычно охватывает по крайней мере часть экономического цикла, и краткосрочные колебания в меньшей степени влияют на получаемые данные.

«Маневры» коэффициентов Р/Е или снижение ниже среднего

Где мы находимся сейчас? Я ужасно не хочу быть тем человеком, который сообщает плохие новости в начале 2007 г., однако сегодня, когда последний бычий рынок 1982-2000 гг. давно позади, оценка акций рынком по-прежнему высока.

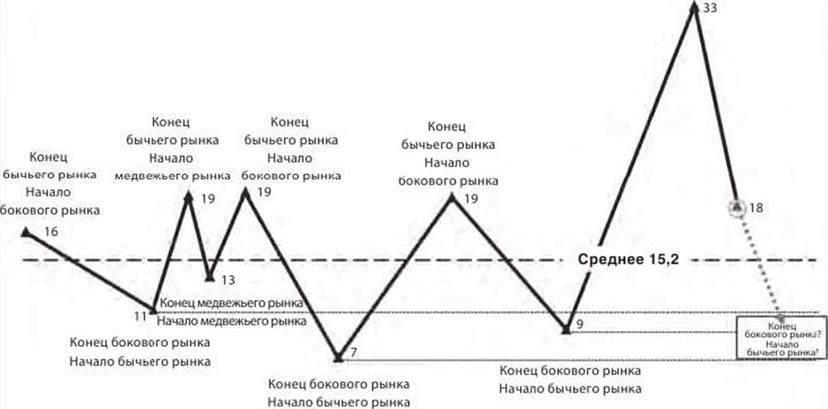

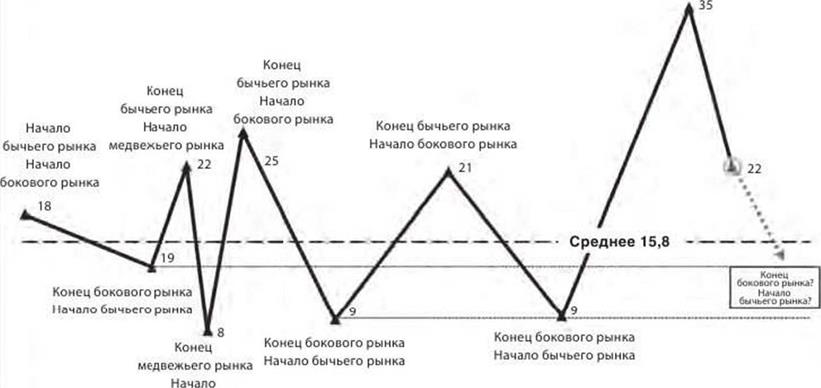

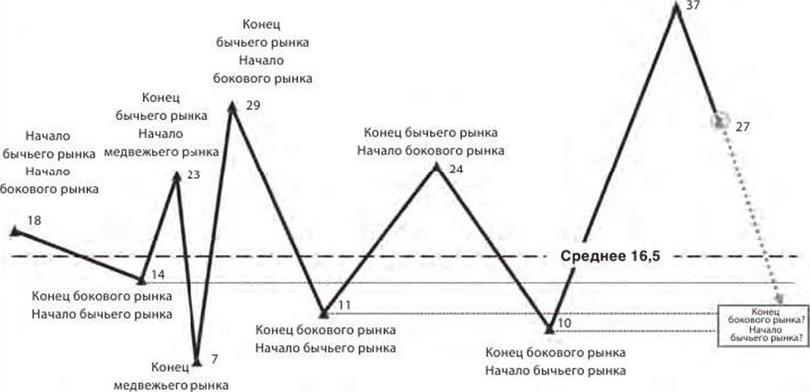

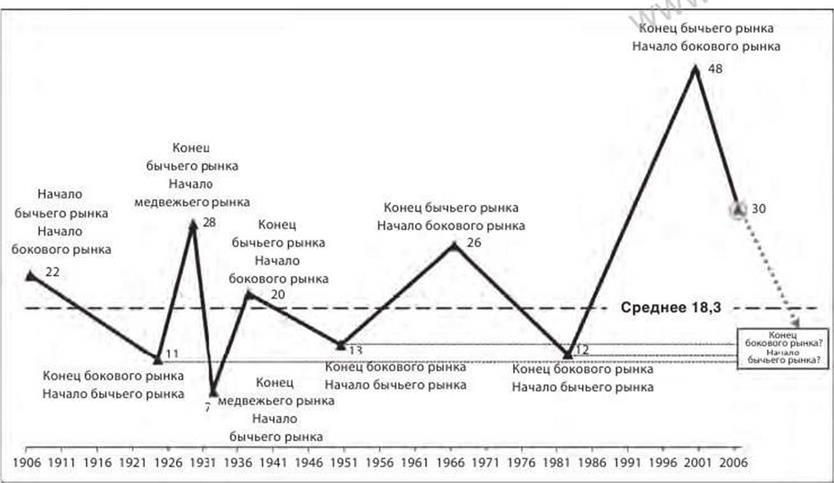

Кто-то, возможно, скажет, что, рассчитывая коэффициент Р/Е на основе показателя прибыли лишь за один отрезок времени (например, за последние 12 месяцев), мы получим неполную, ошибочную картину, поскольку ее легко могли исказить какие-либо однократные события. Я с этим согласен. Поэтому, чтобы избавиться от каких бы то ни было сомнений, я вычислил коэффициенты Р/Е на основе показателей прибыли за различные промежутки времени (один, три года, пять и десять лет) и представил полученные данные на рисунках 3.5, 3.6, 3.7 и 3.8.

Долгосрочный бычий тренд 1982-2000 гг. завершился (а боковой тренд 2000 — предположительно 2020 гг. начался) с самым высоким коэффициентом Р/Е по сравнению с любым другим бычьим трендом в XX в. Са-

|

|

I т f г г г г і ■ I Т Г > I f » » т т т ■ г

1906 1911 1916 1921 1926 1931 1936 1941 1946 1951 1956 1961 1966 1971 1976 1981 1986 1991 1996 2001 2006

Рис. 3.5. Снижение коэффициентов Р/Е ниже среднего: коэффициенты Р/Е для акций S&P 500 на начало/конец экономического цикла (рассчитаны на основе показателей за последний отчетный год)

|

Конец бычьего рынка Начало бокового рынка

|

бычьего рынка

г » і і і г ■ - ч - - ? ■ - і ■ » - і - і » t і і ■ і

1906 1911 1916 1921 1926 1931 1936 1941 1946 1951 1956 1961 1966 1971 1976 1981 1986 1991 1996 2001 2006

Рис. 3.6. Снижение коэффициентов Р/Е ниже среднего: коэффициенты Р/Е для акций S&P 500 на начало/конец экономического цикла (рассчитаны на основе показателей прибыли за последние три года)

|

Начале бычьего рынка І і1 I! і I Г I I I! І І І і Iі ' І і ' 1906 1911 1916 1921 1926 1931 1936 1941 1946 1951 1956 1961 1966 1971 1976 1981 1986 1991 1996 2001 2006 |

|

Рис. 3.7. Снижение коэффициентов Р/Е ниже среднего: коэффициенты Р/Е для акций S&P 500 на начало/конец экономического цикла (рассчитаны на основе показателей за последние пять лет)

|

Рис. 3.8. Снижение коэффициентов Р/Е ниже среднего: коэффициенты Р/Е для акций S&P 500 на начало/конец экономического цикла (рассчитаны на основе показателей за последние десять лет)

мым высоким! В 2000 г. коэффициент Р/Е индекса S&P 500 был равен 33 (за последний отчетный год), 35 (за последние три года), 37 (за последние пять лет) и 48 (за последние десять лет).

Чем выше рыночная оценка акций на начало бокового рынка, тем вероятнее, что боковой тренд будет более долгим. Постепенное снижение высоких коэффициентов Р/Е до уровня ниже среднего занимает больше времени при условии, что темпы экономического роста не сильно меняются по сравнению с теми, которые наблюдались в прошлом (подробнее мы остановимся на этом вопросе всего через несколько страниц).

Даже в конце 2006 г., когда инвесторы уже почти шесть лет получали очень маленькие или нулевые доходы от индексов широкого рынка, коэффициенты Р/Е индекса S&P 500 (рассчитанные на основе средней прибыли за последний год, три года, пять и десять лет) незначительно отличались от показателей, с которых начинались предыдущие боковые рынки. Таким образом, несмотря на то что в XX в. боковые рынки длились от 13 до 18 лет, нынешний боковой тренд, судя по всему, будет более долгим.

Наконец, как видно на рисунке 3.4, коэффициент Р/Е, рассчитанный как отношение цены акции к корпоративной прибыли за последний год, занижен (поскольку значение прибыли завышено). Учитывая, что маржа прибыли колеблется на небывало высоком уровне и, скорее всего, начнет снижаться до среднего и даже ниже среднего уровня, это приведет к уменьшению прибыли в соотношении «цена/прибыль».

Рыночная оценка акций вряд ли будет справедливой — такого никогда не было, по крайней мере в XX в. Отрицательные эмоции, которые накапливаются на рынке со времен предыдущего бычьего тренда, приведут к падению курсов намного ниже внутренней стоимости акций, как это постоянно происходило в прошлом. На рисунках 3.5-3.8 видно, что в конце каждого бокового рынка, которые случались в XX столетии, коэффициенты Р/Е были существенно ниже средних.

Опубликовано в

Опубликовано в