РАСЧЕТНЫХ ДЕПОЗИТАРИЕВ И ЕЕ РЕФОРМА

7 марта, 2016

7 марта, 2016  Mihail Maikl

Mihail Maikl В России учетом прав на ценные бумаги занимаются регистраторы и депозитарии. Регистраторы ведут реестры акционеров, работая по договору с эмитентом акций, а клиентами депозитариев становятся владельцы ценных бумаг, передающие их на хранение или совершающие по ним сделки. Если акционер переводит акции из реестра в депозитарий, то в реестре вместо счета акционера появляется счет номинального держания, принадлежащий депозитарию. При этом депозитариев может быть много, и все они вправе открывать счета номинального держания как в реестрах, так и относительно друг друга. Можно выстроить длинную цепочку таких вложений, по которой легко увести акции в офшоры, так что получить информацию о конечном собственнике акций будет сложно даже самому эмитенту. По данным ФСФР, в 2004 г. в России существовало 79 регистраторов и 737 депозитариев.

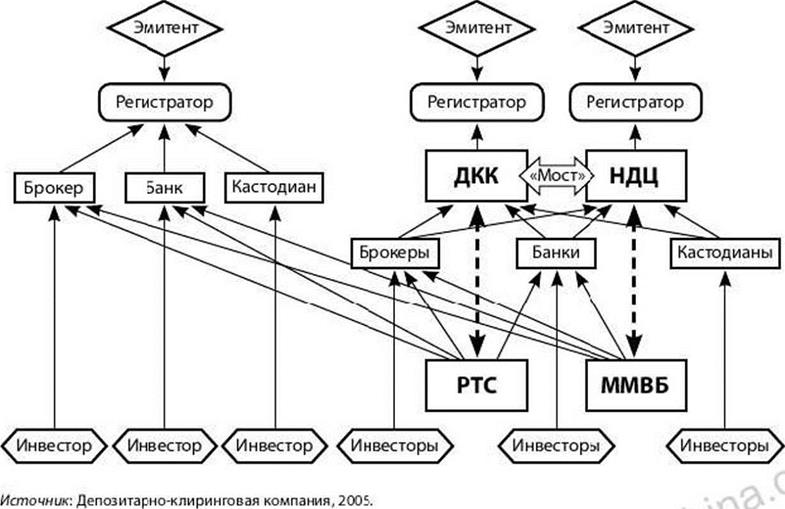

Сейчас в России действует мультидепозитарная модель, в которой работают пять расчетных депозитариев (НДЦ, ДКК, РДК, ВЭБ и РДЦ СПб) и около сотни регистраторов (рис. 8.8). Расчетный депозитарий, в отличие от кастодиального, занимается не хранением ценных бумаг клиентов, а обслуживанием участников организованных торговых систем. РДК, ВЭБ и РДЦ СПб в основном ориентированы на обслуживание определенных видов ценных бумаг: для РДК это акции Газпрома, для ВЭБа — ОГВЗ 1999 и отчасти остальные ОВГВЗ, а для РДЦ СПб — МКО (муниципальные краткосрочные облигации).

Технологический уровень НДЦ и ДКК можно считать близким: в обеих организациях большую долю в обменах с клиентами занимает электронный документооборот, обе владеют технологией «поставки против платежей». Множество оказываемых услуг у обоих депозитариев сходно, хотя НДЦ больше ориентирован на государственные бумаги, обслуживание биржевой торговли и организацию размещений, в то время как ДКК сильнее в работе с регистраторами, исполнении выплат и иных корпоративных действий. ДКК в качестве расчетного депозитария обслуживает РТС, СПВБ, ФБ СПб, т. е. предоставляет своим клиентам более широкий сервис, однако доступ на доминирующую по оборотам торговую площадку предоставляет не прямо, а через своего конкурента. НДЦ обслуживает только ММВБ, зато предоставляет к ней прямой доступ. Доступ к торгам на рынке государственных облигаций возможен исключительно через НДЦ. Между депозитариями существует мост, в целом достаточный для обеспечения необходимых услуг.

ФСФР предлагает построить трехуровневую систему номинального держания, при которой открывать счета номинального

|

Рисунок 8.8 Существующая российская схема расчетных депозитариев

|

держания в реестрах акционеров сможет только ЦД, а не любой депозитарий, как сейчас. Второй и третий уровень займут расчетные и кастодиальные депозитарии. Поскольку счет номинального держателя в реестре предполагается только у ЦД, то обращаться за подтверждением права собственности надо будет в этот единый центр. ЦД будет некоммерческой организацией с регулируемым государством тарифами.

Инвестор непосредственно не будет клиентом ЦД, его счет должен находиться в депозитарии второго или третьего уровня. Обращаться в ЦД будет тот депозитарий, где у инвестора есть счет, но цепочка будет короткой, понятной и состоящей лишь из двух обращений — в ЦД и реестр акционеров. При такой системе замаскировать факт владения акциями не удастся, и компании станут более прозрачными. В ЦД можно будет обратиться за информацией по любой сделке по любой ценной бумаге в России. В функции центрального депозитария войдет также деятельность по учету и контролю за движением ценных бумаг, денежные расчеты и клиринг по сделкам с ценными бумагами. Возможен также перевод части реестров в ЦД. Число ЦД проект закона не ограничивает, но претендент на эту роль должен иметь уставный капитал не менее 1 млрд руб., опыт работы в качестве расчетного депозитария не менее пяти лет и рейтинг международного специализированного агентства Thomas Murray.

Отметим, что идея ЦД тесно связана с идей центрального регистратора — государственной или полугосударственной структурой, куда передаются реестры крупнейших российских АО. Центральный регистратор сможет обеспечить полную прозрачность акционерного капитала и всех бенефициарных собственников. По мнению экспертов, неоднозначную позицию в этом вопросе занимают зарубежные участники. С одной стороны, для иностранных портфельных и стратегических инвесторов желательно появление обеих структур: создание центрального депозитария приведет к снижению транзакционных издержек, а создание центрального регистратора повысит гарантии сохранности пакетов акций. С другой стороны, дочерние структуры инвестиционных банков, выполняющие для западных инвесторов роль кастодианов-хранителей пакетов российских акций, видят в центральном регистраторе конкурента собственному бизнесу.

Варианты предлагаемых моделей центрального депозитария показаны на рис. 8.9 и 8.10.

|

Рисунок 8.9 Модель центрального депозитария в России (1)

Источник: Депозитарно-клиринговая компания, 2005. |

|

Рисунок 8.10 Модель центрального депозитария в России (2)

|

Источник: Депозитарно-клиринговая компания, 2005.

Продолжается работа над законом о клиринговой деятельности. Существующий сегодня в России клиринг — это проверка и подтверждение взаимных обязательств. Для проведения окончательных расчетов клиринговая организация сверяет взаимные обязательства сторон и переводит ценные бумаги или деньги. Клиринговая организация сводит попарно поручения сторон и определяет взаимные обязательства. В российской схеме клиринга отсутствуют механизмы неттинга, новации и центрального клирингового контрагента, необходимого для снижения транзакционных издержек и повышения конкурентоспособности фондового рынка.

В числе других предлагаемых изменений — введение эмиссионного номинального счета в реестре, который будет открывать расчетный депозитарий для проведения классического IPO. При этом акции будут со счета в реестре зачисляться на указанный эмиссионный счет, с которого будет проводиться размещение, что значительно сократит время на операции с акциями в реестре. Предлагается также ввести стимулирующие тарифы для эмиссионного счета, что сократит время зачисления размещенных акций до одного дня, а также позволит конструировать более гибкие схемы организации размещения.

Российский фондовый рынок весьма зависим от глобальной финансовой системы. По оценкам экспертов, еще несколько лет назад до 80% всех сделок по акциям российских компаний совершались на иностранных площадках. И хотя недавно благодаря энергичным усилиям ФСФР эта цифра снизилась до 50% и менее, в то же время доля иностранных денег на российских фондовых рынках продолжает оставаться в пределах 70-75%. Так как в России отсутствует центральный депозитарий, а действующие расчетные депозитарии НДЦ и ДКК не имеют прямых связей с ЦЦ развитых стран, то де-факто интеграция российского фондового рынка в глобальную финансовую систему до сих пор осуществлялась посредством и под контролем транснациональных банков и глобальных кастодианов.

По мере проведения реформы расчетно-клиринговой системы, а также создания в России центральной клиринговой организации и центрального депозитария, повысится конкурентоспособность российского фондового рынка. Расширение связей с ЦД других стран даст дополнительный канал для трансграничных сделок и интеграции в мировую систему фондовых рынков, что окажет положительное влияние на развитие как финансового, так и реального секторов российской экономики.

|

|

Опубликовано в

Опубликовано в