ВЗАИМНЫЕ ФОНДЫ ДЕНЕЖНОГО РЫНКА

10 ноября, 2011

10 ноября, 2011  admin

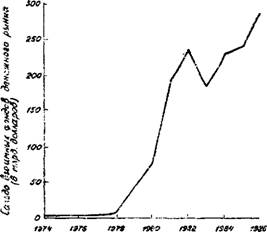

admin Взаимные фонды денежного рынка (MMMFs) стали финансовым вундеркиндом семидесятых годов. Начав с нуля в 1970 году, они гигантским скачком довели свои активы до более чем 200 млрд. до/Аіаров в 1982 году (см. рис. 8.4).

Сальдо взаимных фондов денежного рынка, 1974—1986 гг.

На графике изображена кривая взрывного роста активов взаимных фондов денежного рынка. Грандиозный скачок произошел в 1979 году, когда доходы фондов выразились двухзначными цифрами, причем произошло это в тот период, когда Инструкция «О» удерживала рост процентных ставок по сберегательным вкладам на уровне 5'/2% Введение в 1983 году в банках и ссудо-сберегательных ассоциациях депозитных счетов денежного рынка позволило этим учреждениям успешно конкурировать с фондами, но последние вернули себе чуть пошатнувшееся положение.

|

Рис. 8.4 Источник: Economic Report of the President, January 1987, p. 320. |

Природа взаимных фондов денежного рынка

Взаимные фонды денежного рынка продают акции на рынках ценных бумаг и используют образующиеся доходы дл'я приобретения краткосрочных ценных бумаг. Доходы, приносимые этими ценными бумагами, они передают затем держателям акций взаимных фондов денежного рынка за вычетом небольшой платы на компенсацию управленческих услуг. MMMFs представляют собой нечто отличное как от банков, так и от ссудо-сберегательных институтов. Их пассивы с «технической» точки зрения не являются депозитами; они не выдают ссуд; выполнение обязательных резервных требовании ФРС для них не обязательно. Однако, с точки зрения акционера, акция взаимного фонда денежного рынка практически ничем не отличается от банковского депозита. Основная особенность, отличающая взаимные фонды денежного рынка от взаимных фондов инвестиционного типа состоит в том, что взаимные счета денежного рынка продают акции по фиксированной стоимости — 1 доллар за акцию. Стоимость акции не вменяется в результате изменения рыночных норм процента. Взаимные фонды денежного рынка (MMMFs) обеспечивают твердые цены на свои акции благодаря тому, что владеют только краткосрочными ценными бумагами, стоимость которых существенно не изменяется при изменении норм процента. Незначительное увеличение или уменьшение капитала, которое переживает MMMF, скорее увеличивает или уменьшает дивиденды держателей акций, нежели воздействует на стоимость самой акции.

Фонды (VVVFs) вкладывают средства в самые разные краткосрочные ценные бумаги, включая депозитные сертификаты коммерческих банков, коммерческие бумаги, краткосрочные ценные бумаги федерального правительства, соглашения об обратном выкупе, акцептованные банками векселя. Некоторые фонды имеют более узкий спектр активов. Так, например, ряд фондов специализируется исключительно на покупке ценных бумаг федерального правительства. Абсолютное отсутствие кредитного риска в этом случае привлекает некоторых акционеров несмотря на несколько меньшие доходы. Освобожденные от уплаты налогов фонды MMMFs стали важным финансовым нововведением. Эти фонды инвестируют средства только в необлагаемые налогом муниципальные ценные бумаги, что, в свою очередь, освобождает их акционеров от обложения налогами доходов последних. Это дало возможность мелким вкладчикам беспрепятственно проникнуть на этот некогда весьма непопулярный рынок.

Держатели акций взаимных фондов денежного рынка имеют право выписывать чеки на свои активы, хотя по заведенной практике, на сумму не мене 500 долларов. Кроме этого, они могут переводить средства телеграфным переводом на банковские счета, а также лично по заверенному телефонному звонку на счет других взаимных фондов, объединенных в единую структуру с единым управлением.

Факторы роста взаимных фондов денежного рынка

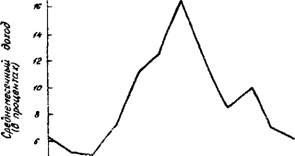

Первопричиной роста фондов явилось сочетание ограничений, налагаемых на депозиты банков и ссудо-сберегательных ассоциаций «Инструкцией Q» и роста рыночных процентных ставок. По мере того, как процентные ставки рынка краткосрочных ценных бумаг перерастали отметку 5 1/4% — предел, установленный «Инструкцией Q» для банков, и отметку 51 /20 — соответствующий предел для ссудо-сберегательных институтов, росли и взаимные фонды денежного рынка, когда доходы, приносимые акциями фондов достигли в 1979 году двухзначных цифр, отлив средств из банков и ссудо-сберегательных институтов принял характер цунами (См. рис. 8.5).

Среднемесячный доход по вкладам, сделанным в облагаемые налогами взаимные фонды денежного рынка

|

|

|

І__________ 1______ і_ Г9Г5 19ГГ Г9ГЭ |

|

FSSf tses fSBS |

|

Рис. 8.5 |

|

Источник: Donoghue's Money Fund Report, 1987 |

Взаимные фонды денежного рынка распределяют доходы от своих активов среди своих акционеров. Это значит, что доходы держателей акций увеличиваются и уменьшаются в зависимости от изменения процентных ставок на краткосрочные ценные бумаги, в которые взаимные фонды денежного рынка вкладывают свои средства. Период наибольшего роста фондов связан с резким подъемом процентных ставок в конце 70-х — начале 80-х годов.

№

Однако установление верхних ограничений на рост нормы процента было не единственной причиной успеха взаимных фондов денежного рынка. Фонды пользуются также тем преимуществом, что они свободны от резервных требований ФРС, а это значит, что буквально каждый доллар акционера может быть задействован в получении прибыли в форме процентного дохода. Для сравнения следует отметить, что банк, который обязан держать 12% своих чековых депозитов в резервах, может вложить в дело только 88 центов из каждого доллара, полученного от вкладчика.

Взаимные фонды денежного рынка стали существенным элементом изощренной'стратегии управления денежными операциями. Бизнесмены и частные лица используют эти фонды как надежные «места стоянки» для процентных платежей и дивидендов, ожидающих реинвестирования. Частные лица, которые сами распоряжаются своими активами, могут открывать собственные акционерные счета (share accoufs) во взаимных фондах денежного рынка, являющихся частью таких семейств фондов, как «Vanguard» («Авангард») или «Fidelity» («Точность» или «Лояльность» — прим, пер.). Эти группы дают возможность акционерам мгновенно и обычно бесплатно переводить средства со счетов ваимных фондов денежного рынка на счета различных инвестиционных фондов по операциям с ценными бумагами и обратно, в зависимости от их желания или рыночных условий. Особенно привлекательными взаимные фонды денежного рынка оказались для деловых фирм, которым не разрешено держать средства на чековых нау-счетах, приносящих процентный доход.

Контрмеры, предпринимаемые банками и ссудо-сберегательными институтами

Быстрота отлива средств из банков и ссудо-сберегательных институтов (дисинтермедиация) в конце 70-х годов требовала принятия срочных мер. Прежде всего регулирующие правительственные органы разрешили банкам и ссудо-сберегательным институтам выплачивать высокие и изменяющиеся нормы процента по срочным вкладам малого размера. Однако действительно эффективным средством борьбы с взаимными фондами денежного рынка банки и ссудо-сберегательные институты не располагали вплоть до 1982 года, когда регулирующие органы учредили депозитные счета денежного рынка (MMMDs).

Если взаимные фонды Денежного рынка стартовали очень быстро, то MMMDAs просто взлетели, как ракета. За первые три месяца своего существования они привлекли феноменальную сумму в 300 миллиардов долларов. Многие вклады были переведены на депозитные счета денежного рынка с вкладов в банках и ссудо-сберегательных институтов, но многие были переведены из взаимных фондов денежного рынка (MMDAs), что существенно уменьшило активы МММFs. Хотя взаимные фонды денежного рынка теперь и оправились от этого удара, рост их по сравнению с прошлым все еще остается более медленным, чем раньше.

Сегодня борьба между банками и фондами перешла в более стабильную фазу. Фонды продолжают ипользо - вать преимущества свободы от резервных требований ФРС. Но и банки, в свою очередь, используют преимущества, связанные с федеральным страхованием депозитов. Это позволило им привлечь сотни миллиардов долларов на депозиты, хотя процентный доход по этим депозитам они выплачивали меньший, чем взаимные фонды денежного рынка. (См. рис. 8.2).

Опубликовано в

Опубликовано в