ВНЕШНИЕ ВАЛЮТНЫЕ РЫНКИ: ТЕКУЩИЕ СЧЕТА ВНЕШНЕТОРГОВЫХ ОПЕРАЦИЙ И СЧЕТА ДВИЖЕНИЯ КАПИТАЛЬНЫХ СРЕДСТВ

10 ноября, 2011

10 ноября, 2011  admin

admin В предыдущем разделе мы вскользь упомянули счета движения капитальных средств при обсуждении операций на внешнем валютном рынке, однако они оставались на втором плане нашего анализа. В качестве платы за импортируемые товары и услуги потребители могут снимать средства со вкладов до востребования, деноминированных

в иностранной валюте. Кроме того, возможно оплатить импортные товары на основании краткосрочного кредита, полученного за границей в форме переводного векселя. За исключением случая, когда междугородная торговля проводится на бартерной основе (что само по себе хорошо известно), каждая операция по текущим счетам внешнеторговых операций сопровождается аналогичной операцией, взятой с противоположным знаком по счету движения капитальных средств. Однако, до сего момента операции по счету движения капитальных средств играли в нашем рассмотрении процессов, происходящих на внешних валютных рынках, пассивную роль; стимулом для реализации каждой конкретной операции являлось желание импортировать или экспортировать определенные товары или услуги. Международные банковские вклады и краткосрочный кредит служили лишь инструментами, облегчающими совершение подобных операций по текущим счетам. Ни кассовые остатки, ни другие виды банковских активов сами по себе безотносительно к торговым сделкам не служили целью совершения подобных операций.

Однако в мире реальной экономики такое положение вещей далеко не адекватно описывает происходящее. Операции по счету движения капитальных средств входят как часть глобального процесса по выравниванию портфелей активов. В главах 15 и 16 настоящей книги мы убедились каким образом, по мере изменений условий рынка, держатели портфелей активов корректируют структуру их содержимого, то есть перераспределяют отношение наличных денег, облигаций, акций, недвижимого имущества и т. д. Аналогичная корректировка происходит и в глобальном транснациональном масштабе. Портфели активов финансовых фирм, промышленных корпораций, частных лиц и иных хозяйственных агентов постоянно подвергаются ревизии и содержат разнообразный конгломерат активов, таких как акции корпораций США, вклады в канадских коммерческих банках, ценные бумаги Британского Казначейства, ссуды правительству Аргентины,— их спектр практически беспределен. Подобные ежедневные операции по счетам движения капитальных средств доминируют на внешних валютных рынках. Рассмотренная нами модель внешних валютных рынков позволяет, не нарушая предыдущие выводы, включить в анализ операции по счетам движения капитальных средств.

Кривая чистого спроса по счетам движения капитальных средств

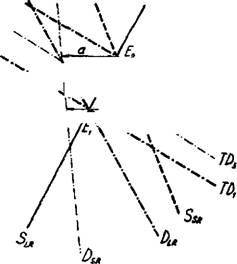

На рисунке 21.6 представлен график кривой чистого спроса по счетам движения капитальных средств. Эта кривая показывает величину чистого спроса на доллары для операций по счету движения капитальных средств при любом заданном обменном валютном курсе. Вертикальная ось координат расположена в середине графика, так как чистый спрос на доллары по счету движения капитальных средств равновероятно может иметь как положительное, так и отрицательное значение.

Чистый приток капитала в США создает положительный чистый спрос на доллары по счетам движения капитальных средств. Это обстоятельство отражает тот факт, что владельцы портфелей активов будут вынуждены покупать доллары для приобретения акций американских корпораций, недвижимого имущества или для помещения этих средств на банковские вклады, либо их вложения в иные виды активов. Чистый отток капитала из США создает отрицательный спрос на доллары, что характеризует желание владельцев портфелей предоставить доллары в обмен на иностранную валюту, которую они собираются поместить на вклады до востребования, обменять на акции и облигации иностранных правительств и компаний и т. д.

Как показано на рисунке 21.6, кривая чистого спроса по счету движения капитальных средств имеет отрицательный наклон. Основными факторами, определяющие наклон и положение кривой чистого спроса являются следующие: ожидания хозяйственных агентов относительно будущих обменных валютных курсов и различие реальных норм процента в международной экономике. Сначала мы обратим наше внимание к ожиданиям хозяйственных агентов.

Ожидания определенных обменных валютных курсов

Отрицательный наклон кривой чистого спроса по счетам движения капитальных средств объясняется эффектом ожидания хозяйственными агентами определенных будущих обменных курсов валют, влияющих на спрос на ту или иную валюту. Рассмотрим пример, который поможет нам вникнуть в это процесс. Некая транснациональная корпорация, базирующаяся во Франции, аккумулировала 100 миллионов долларов в ликвидных активах, ожидая расширения своих операций в США. Управляющие корпорации, ведающие финансами, должны определить вероятное направление инвестиций этих средств, до того момента, пока они не потребуются. Положим, что их выбор определяется казначейскими векселями федерального правительства США и краткосрочными ценными бумагами, выпускаемыми правительством Франции.

Вполне очевидно, что необходимо принять во внимание действующие нормы процента по этим ценным бумагам, на основании которых по ним выплачиваются дивиденды. Предположим, что существующие процентные ставки по обоим видам ценных бумаг составляют 10% годовых; в этом случае выбор между французскими и американскими ценными бумагами будет зависеть от взаимной связи текущих норм процента и норм процента, ожидаемых в будущем.

Кривая чистого спроса по счету движения капитальных средств

|

< |

Кривая чистого спроса по счету движения капитальных средств иллюстрирует величину чистого спроса на доллары, потребные для осуществления операций по счетам движения капитальных средств. В данном случае вертикальная ось — обменный валютный курс — размещена в центре графика. При чистом притоке капитала чистый спрос на доллары по счетам движения капитальных средств больше нуля, при чистом оттоке капитала — меньше нуля. Ожидаемый обменный валютный курс на долгосрочных временных интервалах Е* служит в качестве отправной точки. Если обменный курс выше ожидаемого, то при прочих равных условиях владельцы портфелей активов будут ориентироваться на понижение стоимости доллара. Они переведут долларовые активы в иные формы, вызывая тем самым чистую утечку капитала. Обратная процедура наступит в том случае, когда существующий в определенный момент обменный курс ниже ожидаемого на долгосрочных временных интервалах. Таким образом, кривая чистого спроса по счетам движения капитальных средств имеет отрицательный наклон.

Будем считать, что управляющие этой корпорации ожидают, что в наступающем году обменный валютный курс будет стремиться к уровню 6 франков за доллар. Этот ожидаемый в будущем обменный курс частично будет отражать паритет покупательной способности франка и доллара, а также гипотетические оценки рыночных факторов, способных повлиять на отклонения от паритета.

Если текущий обменный курс равняется ожидаемому в будущем, и действующие нормы процента в США и Франции равны, то для инвестора не станется никакого предпочтения перед тем или иным помещением капитала в 100 миллионов долларов. Если фирма предпочтет приобрести на 100 миллионов долларов казначейских векселей федерального правительства США, то через год она будет обладать капиталом в 110 миллионов долларов для расширения своих операций на американском рынке. Если, однако, эта фирма решит инвестировать свои средства в размере 600 миллионов франков во французские ценные бумаги, то при ожидаемом обменном валютном курсе к концу года она будет располагать капиталом в 660 миллионов французских франков, что в точности соответствует 110 миллионам долларов США.

Теперь предположим, что текущий валютный обменный курс составляет 8 франков за доллар и ожидается, что в будущем году он упадет до уровня 6 франков за доллар. Если эта фирма вложит свои 100 миллионов долларов в казначейские векселя, у нее, как и ранее, будет 110 миллионов долларов в конце года. И наоборот, эта фирма может сейчас обменять 100 миллионов долларов на 800 миллионов франков и приобрести французские ценные бумаги, приносящие 10% годовых. В итоге у фирмы в конце года образуется сумма в 880 миллионов франков. Исходя из предположения, что к этому времени обменный валютный курс упадет до 6 франков за доллар, эти 880 миллионов франков могут тогда быть обменены почти на 147 миллионов долларов. Следовательно, при прочих равных уело-

■иях этой фирме в этом случае имеет смысл инвестировать свои средства в активы, сосредоточенные во франках, если ожидается, что обменный курс доллара по отношению к франку понизится.

С другой стороны предположим, что текущий валютный обменный курс составляет 4 франка за доллар и ожидается, что в будущем году он вырастет до 6 франков за доллар. В этом случае фирма, вкладывая 100 миллионов долларов, сможет приобрести ценных бумаг французского правительства лишь на 400 миллионов франков. Эта сумма (с учетом действующих норм процента) к концу года вырастет до 440 миллионов франков, но к тому времени ожидается, что валютный обменный курс франк-доллар возрастет, и 440 миллионов франков смогут обеспечить приобретение лишь 73 с небольшим миллионов долларов. Это предприятие выглядит явно убыточным.

Обобщая, можно сказать, что при равенстве норм процента имеет смысл хранить свои активы в тех валютных девизах, обменные курсы которых, согласно ожиданиям, возрастут, и избежать размещения активов в тех девизах, которым грозит падение их обменного валютного курса. Аналогичные рассуждения показывают, что в практике получения займов на внешних валютных рынках действует обратное правило, а именно: при равных нормах процента, заемщик получает преимущество, получая займ в тех валютных девизах, которые, как ожидается, понизят свой обменный курс, и наоборот,— получение займа в валюте, курс которой в скором будущем может быть повышен, приведет заемщика к дополнительным потерям.

Таким образом, мы сделали еще один небольшой шаг от международной практики представления займов и ссуд к пониманию процессов, характеризующихся наклонной кривой чистого спроса по счетам движения капитальных средств. Если существующий валютный обменный курс превышает ожидаемый, то вполне вероятно, что в ближайшем будущем он понизится. В этом случае обладатели портфелей активов постараются переключиться с долларов на франки, а заемщики предпочтут получать кредиты в американских, а не во французских банках. Такие мероприятия приведут к утечке капитала из США, а соответствующая точка на кривой чистого спроса по счетам движения капитальных средств — при графической интерпретации происходящих в экономической системе процессов — сместится влево от вертикальной оси (рис. 21.6). Аналогично, если текущий валютный обменный курс ниже ожидаемого, то, вполне вероятно, что скоро он несколько поднимется. Тогда владельцы портфелей активов постараются переключиться с франков на доллары, а хозяйственные агенты, нуждающиеся в средствах, будут ориентироваться на французские займы. Возникший приток капитала в США сдвинет соответствующую точку на кривой чистого спроса по счетам движения капитала вправо от вертикальной оси.

Однако необходимо дополнить вышеприведенные рассуждения еще одним существенным обстоятельством: в мире реальной экономики на каждом шагу встречается неуверенность и расхождение во мнениях относительно будущих колебаний валютных обменных курсов. Если будущие обменные курсы были бы известны заренее, и все хозяйственные агенты имели эту информацию, то обладатели портфелей активов бросались бы из стороны в сторону — от одной валюты к другой — в ответ на малейший сдвиг в текущих или ожидаемых обменных валютных курсах. На практике наблюдается несколько иная картина: рост текущего валютного курса постепенно убеждает сначала немногих, а затем все большее и большее количество хозяйственных агентов и владельцев портфелей активов в том, что выгодно произвести изменения в своих портфелях активов и иные соответствующие экономические мероприятия. Непрерывная кривая чистого спроса по счетам движения капитальных средств, представленная на рисунке 21.6, характеризует именно реальные экономические процессы на внешних валютных рынках.

Реальные нормы процента н их влияние на кривую чистого спроса по счетам движения капитальных средств

Анализируя последствия ожиданий определенного валютного обменного курса для внешнеэкономической системы, мы считали, что не существовало различий в реальных нормах процента в США и во Франции. Далее мы рассмотрим влияние различий в существующих в разных странах реальных нормах процента в процессе транснациональной внешнеэкономической деятельности.

На рисунке 21.7 дана графическая интерпретация этих явлений в международной экономике. Первоначально кривая чистого спроса по счетам движения капитальных средств находится в положении D,, что характеризует равенство процентных ставок в двух странах. Допустим, что исходный обменный курс составляет 6 франков за доллар и равен ожидаемому в будущем курсу Е*. При этих условиях (точка Е, на рисунке 21.7) владельцам портфелей активов будет абсолютно безразлично с точки зрения извлечения собственной выгоды в какой валюте — долларах или франках — эти активы формировать.

Далее предположим, что реальная норма процента в США начала возрастать; при этом ожидаемый обменный курс и реальная норма процента во Франции остались на прежнем уровне. Вследствие этого активы, хранящиеся в долларовых девизах, становятся для хозяйственных агентов более привлекательными; далее, многие обладатели портфелей активов начнут обмен франков на доллары для их последующего инвестирования на более благоприятных условиях. В рассмотренном случае изменения в экономических системах сдвигают вправо-вверх кривую чистого спроса по счетам движения капитальных средств в положение D2 (рисунок 21.7).

Зададимся вопросом — какие экономические обстоятельства устанавливают предел рассмотренного выше сдвига вверх кривой чистого спроса? Почему владельцы портфелей активов немедленно не попытаются полностью перевести свои активы из франков в доллары? Дело обстоит в следующем. Как только кривая чистого спроса на доллары по счетам движения капитальных средств сдвинется вверх, обменный курс доллара также возрастет несколько выше своего долгосрочного ожидаемого значения. Достигнув уровня выше ожидаемого, обменный валютный курс остановит свой дальнейший рост,— в этой точке преимущества хранения активов в приносящих боль-

Реальные нормы процента и чистый спрос по счетам движения капитальных среде»

При текущем обменном валютном курсе, равном ожидаемому в будущем (Е*), ни повышение, ни понижение стоимости доллара в обозримый период времени не грозит. Также, если во Франции реальные существующие нормы процента равны реальным нормам процента, господствующим в это время в американской экономике, не будет наблюдаться тенденции к перемещению активов ни в долларовые девизы, ни во франки. В графической интерпретации (см. рисунок) эта экономическая ситуация соответствует положение Et на кривой чистого спроса по счетам движения капитальных средств. Если, вследствие каких-либо экономических причин, происходит повышение реальных процентных ставок в США относительно норм процента, действующих в этот момент ва Франции, обладетели портфелей активов начнут перемещение своих средств в долларовые девизы, смещая при этом кривую чистого спроса по счетам движения капитальных средств вправо-вверх из положения D, в положение D2.

Ший доход долларовых девизах скомпенсируются риском вероятных убытков, возникающих при возвращении обменного курса доллара к своему долгосрочному ожидамому уровню. При этом уровне валютного обменного курса экономические мотивы перехода от франков к долларам исчезают.

Теперь рассмотрим следующий вопрос. Почему разница именно в реальных, а не номинальных, нормах процента приводит к смещению положения кривой чистого спроса по счетам движения капитальных средств? Рассмотрим случай, при котором реальная норма процента составляет 5% как во Франции, так и в США, и инфляция в экономике обеих стран в этот момент отсутствует. Затем предположим, что в CLLIA начинается рост цен, характеризующий в год 5- процентным уровнем. Соответсвенно номинальная норма процента возрастает до 10%, сохраняя неизменной реальные процентные ставки. Во Франции в это время уровень цен и существующие нормы процента сохраняются на фиксированном уровне. Из-за разницы в инфляционных процессах в экономике рассматриваемых стран паритет покупательной способности между франком и долларом начинает изменяться. В результате инфляционных процесссов, возобладавших в экономике США, паритетный обменный валютный курс доллара начнет падать со стокростью 5% в год. Поскольку поддержание паритета покупательной способности является одним из основных обстоятельств, формирующих ожидания хозяйственных агентов относительно будущих валютных курсов, действительный обменный курс операций на внешнем валютном рынке также начнет понижаться с темпами, равными 5% в год. Это понижение покупательной способности доллара в точности скомпенсирует «псевдопреимущество» более высокой номинальной нормы процента, действующей при этих обстоятельствах в США. Таким образом, изме

нение номинальных норм процента, отражающее аналогичные изменения темпов инфляции, оставляет реальные процентные ставки на прежнем фиксированном уровне, что само по себе не способно сделать доллар ни более, ни менее привлекательным, чем ранее. Следовательно, изменение номинальной нормы процента не способно оказать какое-либо влияние на смещение кривой чистого спроса по счетам движения капитальных средств.

Суперпозмцмя кривых спроса по текущим счетам внешнеторговых операций и счетам движения капитальных средств

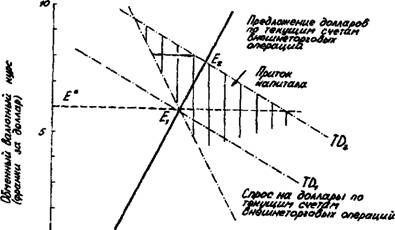

На рисунке 21.8 представлен способ, посредством которого кривые спроса по текущим счетам внешнеторговых операций и счетам движения капитальных средств могут быть связаны воедино. При каждом конкретно заданном обменном валютном курсе кривая спроса на доллары по текущим счетам внешнеторговых операций характеризует то количество долларов, которое необходимо французским покупателям в качестве оплаты экспорта товаров и услуг из США. Чем ниже обменный валютный курс доллара, тем дешевле американский экспорт для французских потребителей, поэтому кривая спроса по текущим счетам внешнеторговых операций имеет отрицательный наклон.

Помимо внешнеторговых операций, связанных с импортом и экспортом товаров и услуг, каждый день регистрируется огромный объем сделок по счетам движения капитальных средств. Эти операции характеризуют практику предоставления и получения займов с*суд, а также куплю-продажу финансовых активов. В предыдущих разделах эти обстоятельства подробно комментировались. Вспомним, что при наличии притока капитала в США, спрос на доллары по счетам движения капитальных средств превысит их предложение. Чистый спрос по счетам движения капитальных средств, имеющий в этом случае положительное сальдо, добавляется к спросу по текущим счетам внешнеторговых операций. Согласнно схеме, представленной на рисунке 21.8, такая ситуация характерна для всех уровней валютных обменных курсов ниже 6 франков за доллар.

Поскольку кривая чистого спроса на доллары по счетам движения капитальных средств имеет наклонную форму, геометрическая сумма рассматриваемых кривых, представляющая общий суммарный спрос на доллары, характеризуется той же формой. Расстояние по горизонтали между кривой суммарного спроса на доллары и кривой спроса по текущим счетам внешнеторговых операций есть мера степени притока (или оттока) капитала для каждого конкретного валютного курса.

Сдвиги предложения и спроса по текущему счету внешнеторговых операций

Ранее в этой главе мы ограничились кратким рассмотрением эффектов воздействия на уровень обменных валютных курсов сдвигов и изменений предложения и спроса по текущим счетам внешнеторговых операций. Одновременный учет спроса на доллары по счетам движения капитальных средств представляет собой всеобъемляю - щий анализ этих процессов в экономике. Их графическая интерпретация дана на рисунке 21.9.

Первоначально экономическая система находится в положении равновесия Е, при валютном обменном курсе 6 франков за доллар, равном ожидаемому обменному курсу на долгосрочных временных интервалах Е*. Движения средств по текущим счетам внешнеторговых операций и счетам движения капитальных средств также находятся в равновесии. Чистый спрос на доллары по счету движения капитальных средств равен нулю и, таким образом, общий суммарный спрос и спрос и предложение (St) по текущим счетам внешнеторговых операций равны.

Далее, как и в примере из предыдущего раздела, предположим, что фаза расширения делового цикла стимулирует развитие экономики США. Фирмы, деловые предприятия и рядовые потребители увеличивают свой спрос на широкий ассортимент товаров и услуг, включая и обширно увеличивающийся импорт. Чтобы приобрести франки (а равно и валюту других стран), которая необходима в качестве платы за импорт, американские хозяйственные агенты будут вынуждены предлагать на внешних валютных рынках все увеличивающееся количество долларов. Результатом этих мероприятий явится сдвиг кривой предложения долларов по текущему счету внешнеторговых операций впраро — из положения S, в положение S2.

При этом смещении предложение долларов на рынках превосходит спрос при существующем обменном валютном курсе; уровень обменного курса начинает падать, что дела'ет экспортируемые в США товары дешевле для французских покупателей. Это повышает спрос на доллары по текущему счету внешнеторговых операций, что графически интерпретируется смещением экономической системы вправо-вниз вдоль кривой спроса на доллары по текущим счетам. Одновременно это понижение обменного курса доллара приводит к тому, что французские товары становятся для американских покупателей более дорогими. Графически это обстоятельство интерпретируется как перемещение экономической системы влево-вниз вдоль новой кривой предложения долларов по текущим счетам внешнеторговых операций S2.

Если исходить только лишь из расчетов по текущим счетам внешнеторговых операций (как это делалось в начале настоящей главы), то обменный валютный курс падал бы до отметки Е, (2,75 франка за доллар), так как новое положение равновесия на внешних валютных рынках в этих условиях будет достигнуто именно здесь. Однако, на практике в действие вступают операции по счетам движения капитальных средств, которые ограничивают столь резкое падение обменного курса.

Этот сдвиг предложения долларов по текущим счетам внешнеторговых операций понижает обменный валютный курс доллара ниже уровня паритета. Допуская, что в этом случае не происходит каких-либо изменений в значениях реальных норм процента, такое обстоятельство приводит к тому, что активы, находящиеся в долларовых девизах, становятся для хозяйственных агентов привлекательнее, чем раньше. Ожидая, что в конечном результате последует некое повышение стоимости доллара, хозяйственные агенты начинают обмен франков на доллары для

Суперпозиция кригах спроса по текущим счетам внешнеторговых операций и счетам движения капитальных средств.

Объединение кривой чистого спроса по счетам движения капитальных средств совместно с кривой спроса по текущим счетам внешнеторговых операций приводит к формированию имеющей отрицательный наклон кривой общего суммарного спроса на доллары. При наличии чистого притока капитала кривая общего суммарного спроса располагается справа от кривой по текущим счетам внешнеторговых операций, при наличии оттока капитала — слева от нее. При каждом конкретном обменном валютном курсе расстояние по горизонтали между кривой суммарного спроса на доллары и кривой спроса по текущим счетам внешнеторговых операций характеризует итоговый баланс по счетам движения капитальных средств.

|

Опок /еъяитала |

|

V г |

|

I < 5 II |

|

Общий сунпарный спрос |

|

Спрос nOjeNyiHUM cvera/r внешне - . тргодых операции |

Flpurott напитала

Моли-jscrSp долларов в смед'"еоног* обороте

Воспоследствующего приобретения американских активов. В графической интерпретации это выглядит, как движение экономической системы от положения Е0 в положение Е, (рисунок 21.9) вдоль кривой общего суммарного спроса на доллары. Чем ниже падает обменный валютный курс доллара, тем выше чистый спрос на доллары по счетам движения капитала, и, следовательно, тем больше разрыв между общим суммарным спросом на доллары и спросом на них по текущему счету внешнеторговых операций. Разрыв между этими кривыми показывает величину притока капитала в экономику США для каждого конкретного обменного курса (на рисунке 21.9 заштрихован).

В точке Е2 экономическая система на внешних валютных рынках вновь достигает положения равновесия, при котором спрос на доллары равен их предложению. Обменный валютный курс доллар-франк в этом положении составляет 4,5 франка за доллар, что ниже уровня ожидаемого в будущем обменного курса, но существенно выше значения обменного курса, которое обеспечивает равновесие на рынке при учете движения средств лишь по текущим счетам внешнеторговых операций. Именно наличие существенного дефицита по текущим счетам (что графически иллюстрируется взаимным положением новой кривой предложения долларов S2 и кривой спроса на доллары по текущим счетам внешнеторговых операций) обусловливает достигнутое равновесие на валютных рынках. Стрелкой на рисунке 21.9 отмечено абсолютное значение дефицита по текущим счетам внешнеторговых операций, равное по величине и противоположное по знаку притоку капитала в экономику США.

Следует подчеркнуть, что равновесия на внешних валютных рынках вполне совместимо с дисбалансом по текущим счетам внешнеторговых операций. Например, почти на всем протяжении XIX века экономика США характеризовалась дефицитом по текущему счету внешнеторговых операций, который компенсировался притоком капитала (ситуация аналогичная рассмотренной на рисунке 21.9). Такая ситуация вообще вполне обычная для бурно разви-

Влияние изменений положения кривой предложения долларов как по текущим счетам внешнеторговых операций, так и по счетам движения капитальных средств

|

10 |

При наступлении фазы расширения делового цикла в экономике США кривая предложения долларов смещается из положения S) в положение S2, и избыточное предложение долларов на внешних валютных рынках способствует падению обменного валютного курса доллара. Эти процессы вызывают расширение экспорта США, увеличивая тем самым спрос на доллары по текущим счетам внешнеторговых операций. Поскольку владельцы портфелей активов ожидают, что в конечном итоге обменный курс доллара вернется назад к уровню Е* (обменный валютный курс доллара на долгосрочных временных интервалах), чистый спрос на доллары по счету движения капитальных средств также возрастет. По мере того, как оба эти источника увеличивают велину спроса на доллары, обменный валютный курс сдвигается вправо-вниз вдоль кривой общего суммарного спроса, достигая нового положения равновесия экономической системы на внешних валютных рынках Е2. Отметим, что снижение обменного валютного курса не происходит столь сильно, как это может быть при рассмотрении лишь только текущего счета внешнеторговых операций (в этом случае равновесие достигается в положении Е,). Вместо этого, в положении Е2 существует некий дефицит по текущим счетам внешнеторговых операций, а равный чистый приток капитала, возникающий при синхронном рассмотрении операций по счетам движения капитальных средств, компенсирует этот дефицит. Сравните этот пример с приведенным на рисунке 21.5.

Рис. 21.9

Вающейся экономической системы, которая интенсивно вовлекает в себя чистый импорт товаров и услуг, притягивая в то же самое время и денежные средства, инвестируемые в нее с целью обеспечения продолжающегося экономического роста. Возможно и равновесие противоположного типа. Так с 1894 по 1970 года в американской экономике наблюдалось активное сальдо по текущим счетам внешнеторговых операций (т. е. превышение экспорта товаров и услуг над импортом), что компенсировалось чистым оттоком капитала. В это время Соединенные Штаты стали основным поставщиком капитала для всего остального мира.

В восьмидесятые годы стрелка экономического барометра качнулась еще раз — в американской экономике вновь был отмечен дефицит по текущим счетам внешнеторговых операций, а счет движения капитальных средств приобрел компенсирующее этот процесс активное сальдо. Однако события, произошедшие в этот период в экономической системе США, и их интерпретация несколько отличаются от рассмотренных выше. В следующем разделе мы попытаемся объяснить возникшие обстоятельства.

Сдвиг кривой чистого спроса по счетам движения капитальных средств и его влияние на валютные рынки

В предыдущем примере операции по счетам движения капитальных средств адаптировались к изменениям и нарушениям, возникавшим при рассмотрении текущих счетов вшешнеторговых операций.

Сдвиг кривой чистого спроса по спотам движения капитальных средств и его влияние на валютные рынки

По мере роста реальных норм процента в американской экономике чистый спрос на доллары по счетам движения капитальных средств возрастает, и кривая общего суммарного спроса изменяет свое положение из TD, в TD2. Результирующий избыточный спрос на доллары вызывает увеличение обменного валютного курса доллара, что уменьшает экспорт американских товаров и увеличивает импорт. Таким образом, возникает дефицит по текущим счетам внешнеторговых операций. В новом положении равновесия экономической системы приток капитала в американскую экономику компенсирует дефицит по текущим счетам внешнеторговых операций (на рисунке обозначен стрелкой). Отдельно обратите внимание, что в этом примере (в противоположность приведенному на рисунке 21.9) дефицит по текущим счетам внешнеторговых операций сопровождается обменным валютным курсом, который по своему значению превышает ожидаемый обменный курс на долгосрочных временных интервалах Е*.

|

|

Количество долларов в Фимдмлвно/t обороте

Рис. 21.10

Как обычно, наш анализ опирается на исходное положение равновесия, в котором текущий обменный валютный курс равен ожидаемому в будущем, а операции по обоим типам счетов сбалансированы. Теперь предположим, что реальная норма процента в США возрастает относительно действующей во Франции. Это вызывает сдвиг вверх (разумеется в графической интерпретации) кривой чистого спроса по счетам движения капитальных средств, аналогично показанному на рисунке 21.7. На рисунке 21.10 кривая общего суммарного спроса на доллары сдвигается из положения TD( в положение TD2, но при этом кривая спроса на доллары по текущим счетам внешнеторговых операций своего положения не изменяет.

В связи с ростом реальной нормы процента в США владельцы портфелей активов захотят обратить их некоторую часть из франков в доллары. Это обстоятельство повышает чистый спрос на доллары, что способствует увеличению валютного обменного курса; при этом импортные товары и услуги становятся дешевле и доступнее для американских потребителей. Количество долларов, предлагаемое на внешние валютные рынки по текущим счетам внешнеторговых операций, возрастает по мере того, как экономическая система смещается вправо-вверх вдоль кривой предложения долларов по текущим счетам внешнеторговых операций. В это же самое время экспорт товаров и услуг из США для зарубежных потребителей все дороже, что уменьшает величину спроса на доллары по текущим счетам внешнеторговых операций; это обстоятельство иллюстрируется смещением влево-вверх вдоль кривой спроса по текущему счету внешнеторговых операций. Совместное рассмотрение двух этих процессов приводит к тому, что итоговый баланс по текущему счету внешнеторговых операций вновь сводится с дефицтом.

Тем временем рост обменного валютного курса оказывает влияние и на операции по счету движения капитальных средств. Кривая чистого спроса по счетам движения капитальных средств смещается, отражая то обстоятельство, что более высокие процентные ставки, действующие в США, делают активы, выраженные в долларовых девизах, более привлекательными для хозяйственных агентов при заданном обменном валютном курсе. Однако повышение обменного курса выше ожидаемого уровня Е* несколько уменьшает радость и энтузиазм хозяйственных

агентов, обративших свои средства в долларовые девизы, так как они начинают вполне резонно ожидать грядущее его понижение. Графически это соответствует смещению экономической системы влево-вверх вдоль новой кривой чистого спроса на доллары TD2, а новое положение равновесия экономической системы на внешних валютных рынках устанавливается в точке Е2 (рисунок 21.10). Такое положение вещей обеспечивает интенсивный приток капитала в США, обеспеченный существованием относительно высоких процентных ставок, но ограниченный относительно высоким обменным курсом доллара. Дефицит по текущему счету внешнеторговых операций соответствует притоку капитала, характеризующему воздействие относительно высокого обменного курса на импортеров и экспортеров.

Небесполезно сравнить примеры, представленные на рисунках 21.9 и 21.10. В одном аспекте они совпадают: в обоих случаях наличествует дефицит по текущим счетам внешнеторговых операций при чистом притоке капитала. Однако в другом отношении они совершенно различны. Поясним это обстоятельство. Дефицит по текущим счетам внешнеторговых операций, вызванный циклическимростом экономической активности и представленный на рисунке 21.9, сопрягается с равновесным обменным курсом доллара, зафиксированном на уровне ниже ожидаемого на долгосрочных временных интервалах. В этом случае рост экономической активности способствует возникновению дефицита по текущим счетам внешнеторговых операций, что в дальнейшем понижает обменный курс относительно ожидаемого уровня. Дефицит по текущим счетам внешнеторговых операций, представленный на рисунке 21.10, совсем иного рода: причина его — рост реальных процентных ставок в американской экономике, а сопрягается он с равновесным обменным курсом доллара, зафиксированном на уровне выше ожидаемого на долгосрочных временных интервалах. В этом случае рост реальной нормы процента вызывает повышение обменного валютного курса, что, в свою очередь, вызывает дефицит по текущим счетам внешнеторговых операций.

Внешние валютные рынки на краткосрочных и долгосрочных временных интервалах. Эффект Джей-кривой

В предыдущем разделе указывалось, что при прочих равных условиях рост обменного валютного курса способствует возникновению дефицита по текущим счетам внешнеторговых операций, а его снижение — некоему избытку средств по этим счетам. Это утверждение под понятием «при прочих равных условиях» не подразумевает каких - либо изменений в предложении и спросе по текущим счетам внешнеторговых операций, что само по себе помогает дифференцировать экономические ситуации, представленные на рисунках 21.9 и 21.10.

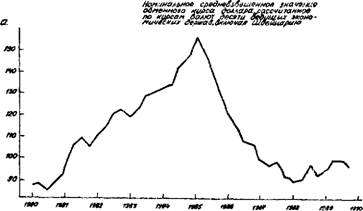

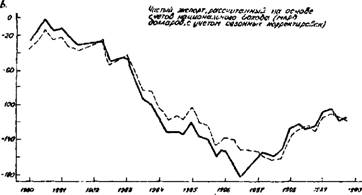

Исходя из опыта американской экономики восьмидесятых годов (а также ряда других стран в соответствующие периоды времени), этот результат не всегда достижим. Например, начало восьмидесятых годов сопровождалось повышением курса доллара, но в реальной действительности дефицит по текущим счетам внешнеторговых операций продолжал увеличиваться. Более того, когда в 1984 году курс доллара понизился, дефицит тем не менее продолжал нарастать, установив в 1985 и 1986 годах своеобразные рекорды роста, прежде чем несколько стабилизироваться к концу 1986 года. Фактические данные изменений обменного валютного курса доллара и чистого экспорта представлены на рисунке 21.11. Форма кривой, приведенной на графиках, характеризующая продолжающееся уменьшение объема чистого экспорта после того, как обменный валютный курс начинает снижаться, а затем после некоторой задержки вновь отмечается рост чистого экспорта, напомнила некоторым экспертам и наблюдателям букву J латинского алфавита, откуда это явление и получило свое название.

Эластичность на краткосрочных и долгосрочных временных интервалах. Наиболее распространенной трактовкой экономических процессов, описываемых «эффектом Джей-кривой», является включение в рассмотрение функционирования экономической системы эластичности спроса на импортные и экспортные товары и услуги как на долгосрочных, так и на краткосрочных временных интервалах. Спрос как на импорт, так равно и на экспорт отличается тем, что на долгосрочных временных интервалах он более эластичен, нежели чем на коротких временных отрезках, поскольку потенциальному покупателю требуется некоторое время для того, чтобы приспособиться к новым источникам предложения по мере изменения цен.

Одна из причин такого положения вещей состоит в том что размещение и выполнение заказов на многие промышленные товары требует достаточно продолжительного времени. Рассмотрим простой пример. Некая авиакомпания обновляет свой парк самолетов и, вследствие этого, стоит перед выбором: предпочесть ей «Боинги», построенные в США, или аналогичный по своим техническим характеристикам аэробус, построенный в Европе? Естественно, что при этом будут изучаться сопоставимые цены двух этих вариантов и, следовательно, обменные курсы валют. Однако, заказы на производство такой сложной техники, как самолеты, практически всегда размещаются заранее,— бывает что и от заказа изделия до его доставки потребителю проходят годы. Вероятные изменения валютного обменного курса в период после заключения контракта и до доставки готовой продукции уже никоим образом на оговоренных условиях сказаться не могут: в этом случае поставщиков быстро и скоро, а тем более в последний момент, изменить не удается.

На коротких временных интервалах спрос менее эластичен также и для потребительских товаров. Здесь основной вопрос заключен не в длительных сроках реализации полученного заказа (от получения заказа до поставки готового изделия), а во времени, необходимом для изменения вкусов, привычек и привязанностей. Так, например,

«Эффект Джей-кривой» в американской экономике восьмидесятых годов

В полном соответствии с таким экономическим явлением как «эффект Джей-кривой», снижение обменного курса валюты какой-либо страны не приводит к мгновенному расширению ее чистого экспорта. Наоборот, вместе со снижением обменного валютного курса чистый экспорт в течение некоторого времени все еще продолжает сокращаться. Затем вновь наблюдается рост чистого экспорта. Графические построения, отражающие рассматриваемые экономические реалии, напомнили некоторым наблюдателям буквы «J» латинского алфавита, откуда это явление и получило свое название.

|

|

|

Рис. 21.11 |

В шестидесятые годы относительно небольшое число покупателей японских автомобилей привлекала главным образом их низкая цена. К середине восьмидесятых годов многие потребители оказались настолько привязанными к репутации японской техники, как высококачественной и очень надежной, что даже рост обменного курса доллара не привнес каких-либо изменений в привычках потребителей.

На эти процессы воздействует и иной фактор. Задержка и отставание изменений розничных цен относительно колебаний обменных курсов валют также имеют место. Например, в 1985-1986 годах стоимость доллара понизилась, однако многие иностранные фирмы компенсировали этот скачок обменного курса доллара вырьированием коэффициента доходности (торговых скидок с установленных розничных цен). Таким обарзом, уменьшение стоимости доллара на 25% относительно немецкой марки не означает моментального вздорожания автомобилей «Мерседес» на американском рынке на те же 25%. Корректировка розничных цен происходила лишь тогда, когда становилось очевидно, что новая стоимость доллара по отношению к валютам других стран сохранялась всерьез и надолго.

Эластичность и кривые спроса по текущим счетам внешнеторговых операций. На рисунке 21.12 представлена графическая интерпретация влияния эластичности спроса по цене на функционирование экономической системы на краткосрочных и долгосрочных Временных интервалах. Рисунок 21.12 — своеобразное продолжение темы, на-

Понижение обменного валютного курса на краткосрочных и долгосрочных временных интервалах

Предположим, что спрос на импорт (равно как и на экспорт) на краткосрочных временных интервалах имеет относительно невысокую эластичность. Согласно нашему предыдущему анализу, в ответ на увеличение реальных норм процента в американской экономике присходит смещение экономической системы из положения Е, в положение Ej. В этом положении произошла полная корректировка всех параметров, входящих в экономическу систему и оперирующих на внешних валютных рынках. Затем отмечается падение реальных норм процента. В этом случае

— так как спрос на экспорт менее эластичен на краткосрочных временных интервалах, нежели чем на долгосрочных

— экономическая система сдвинется по кривой спроса на краткосрочных временных интервалах (D, r), а отнюдь не по аналогичной кривой, построенной для долгосрочных временных интервалов (D, r). Кривая общего суммарного спроса таким образом сместится из положения TD2 в положение TD3 — геометрической сумме кривой чистого спроса по счетам движения капитальных средств и кривой D„. Аналогично — поскольку спрос на импорт также весьма неэластичен на краткосрочных временных интервалах — экономическая система смещается вдоль кривой предложения долларов на краткосрочных временных интервалах S]r, а не Sir, что устанавливает новое положение равновесия в точке Е3. В этом случае наблюдающийся дефицит по текущим счетам внешнеторговых операций (стрелка (Ь)) больше, чем до понижения стоимости доллара (стрелка (а)). Позднее, по мере того как произойдет полная адаптация экономической системы к новому обменному курсу валют, процессы экономического развития войдут в свою колею, задействовав кривые спроса и предложения на долгосрочных временных интервалах, и экономическая система вернется в исходное положение равновесия Е,.

|

FO |

|

V ^ Л>. 1 'V4 |

АЬлшестЗо долларов о еюгдигвноп обороте

Чатой при анализе рисунка 21.10. Начиная с исходного положения равновесия в точке Е,, рост реальных процентных ставок смещает экономическую систему в новое положение равновесия Е2. Обозначения S, r и D, r введены для кривых предложения (Slr) и спроса (Dlr) на доллары по текущим счетам внешнеторговых операций на долгосрочных временных интервалов. В результате роста реальной нормы процента кривая общего суммарного спроса смещается из положения TDt в положение TD2. В положении равновесия Е2 наблюдается дефицит по текущим счетам внешнеторговых операций (на рисунке отмечен стрелкой с индексом (а), проведенной между кривыми предложения (Sk) и спроса (D)r) на долгосрочных временных интервалах. Этот дефицит в данном случае компенсируется активным сальдо итогового баланса по счетам движения капитальных средств.

Теперь мы предположим, что реальная норма процента в американской экономике несколько снизилась, уменьшив в результате чистый спрос на доллары по счетам движения капитальных средств. В графической интерпретации этот процесс выглядит как сдвиг вниз кривой общего суммарного спроса на доллары из положения TD2 в положение TD}. Зададим риторический вопрос: возвратит ли это экономическую систему в исходное положение

равновесия, а текущий счет внешнеторговых операций вновь счастливо избежит дефицита? Конечно нет, если не принять во внимение неэластичность спроса на импорт и экспорт на краткосрочных временных интервалах.

По мере того, как обменный валютный курс доллара начинает падать, товары США для французских покупателей становится дешевле. Однако в этом случае вместо того, чтобы предположить немедленный рост закупок американского экспорта на то количество, которое обеспечивает движение экономической системы вдоль кривой D, r обратно в положение Е(, допустим, что французские потребители увеличили свои закупки лишь незначительно. Тогда экономическая система сдвинется вниз вдоль менее эластичной кривой спроса (Dsr) на краткосрочных временных интервалах.

В то же самое время снижение нормы процента в США делает французские товары более дорогими для американских покупателей. Они несколько сокращают объем закупок импортных товаров, однако процентное уменьшение закупок меньше соответствующего процентного изменения обменного валютного курса. Такой спрос на импорт на краткосрочных временных интервалах неэластичен по цене. Как ранее показано в этой главе, неэластичность спроса на импортируемые товары и услуги сопряжена с наличием отрицательно наклонной кривой предложения долларов по текущим счетам внешнеторговых операций. Таким образом, при падении обменного валютного курса экономическая система смещается из положение Е2 вниз-вправо вдоль кривой предложения долларов на краткосрочных временных интервалах (S,,).

Как представлено на рисунке 21.12, кривая предложения долларов по текущим счетам внешнеторговых операций имеет не только отрицательный наклон, но и пролегает менее круто, чем кривая спроса на доллары по текущим счетам внешнеторговых операций на краткосрочных временных интервалах. Вследствие этого, по мере падения обменного курса доллара дефицит по текущим счетам внешнеторговых операций увеличивается (графически это соответствует расширению створа между кривыми Dsr и Sjr по мере продвижения вниз к оси абсцисс). Обменный валютный курс достигает нового положения равновесия Е3, в котором пересекаются кривая предложения долларов Ssr на краткосрочных временных интервалах с кривой общего суммарного спроса на доллары TD3. В этой точке обменный курс снова устанавливается на первоначальном уровне 6 франков за доллар, но теперь дефицит по текущим счетам внешнеторговых операций (его абсолютное приращение показано на рисунке стрелкой (Ь)) превосходит его соответствующий уровень, отмеченный в положении Ё2. При определенных обстоятельствах в реальной экономической жизни вполне вероятно, что обменный курс на долгосрочных временных интервалах в течение какого - либо периода времени упал бы ниже равновесного уровня Е3.

На долгосрочных временных интервалах произойдут дальнейшие корректировки процессов развития экономической системы. Покупатели товаров и услуг во Франции и, равным образом, в США постепенно начнут формировать новую стратегию закупок применительно к новым относительным ценам. Эти действия приведут к тому, что вновь заработает механизм спроса и предложения применительно к долгосрочным временным интервалам, и экономическая система вернется в исходное положение равновесия Е,. Но все это потребует значительного количества времени,— быть может несколько лет, как свидетельствует опыт США восьмидесятых годов. Тем временем экономическая система испытывает влияние процессов, вызванных к жизни «эффектом Джей-кривой».

Заглядывая вперед

В настоящей главе вопросы претворения в жизнь той или иной экономической политики в процессе международной торговли остались вне поля нашего внимания. Но всему свое время и свой черед. При рассмотрении экономических процессов на внешних валютных рынках многие хорошо знакомые нам экономические переменные предстали в новой ипостаси. Мы убедились, что изменения национального дохода влияют на спрос на импортные товары и услуги, «экспортируя» таким образом экономические процессы, связанные с развитием делового цикла, за пределы государственных границ. Мы увидели, каким образом концептуальные понятия спроса на активы и выбор определенного портфеля активов могут быть расширены путем включения в анализ денежных активов, наряду с другими активами и пассивами, размещенными в иностранной валюте. Кроме того, нами установлено, что нормы процента играют весьма существенную (и зачастую определяющую) роль при фиксации того или иного уровня обменных валютных курсов, равно как и во многих аспектах внутренней денежно-кредитной политики.

Теперь, когда нам стала очевидна роль дохода, денег и норм процента в международной экономической практике, остается сделать небольшой шаг, чтобы перейти к анализу тех или иных мероприятий международной экономической политики, которые способны повлиять на вышеуказанные переменные. Поскольку контроль за ними (в большей или меньшей степени) со стороны творцов экономической политики вполне осуществим, очевидно, что и обменные валютные курсы до некоторой степени подвержены контролю и ревизии. В следующей главе мы в последний раз рассмотрим взаимодействие денежно-кредитной и налогово-бюджетной политики, чтобы определить каким образом это взаимодействие сказывается не только на внутреннюю экономическую жизнь, но и на состояние мировой экономической системы в целом.

Опубликовано в

Опубликовано в