ОСНОВНЫЕ ДЕПОЗИТЫ

10 ноября, 2011

10 ноября, 2011  admin

admin Традиционно банки черпали большую часть денежных средств из депозитов местных потребителей и предприятий. Депозиты такого рода называются основными депозитами. Несмотря на то, что некоторые из них относятся к категории ликвидности банков. Вклады до востребования и прочие так называемые чековые депозиты относятся к категории наиболее ликвидных банковских депозитов, поскольку они непосредственно осуществляют функцию средства осуществления обменных операций (means of exchange). Следует иметь ввиду, что по чековым депозитам вкладчики довольно часто платят банкам коммисионные (fees) — либо ежемесячно, либо в расчете на каждый выставленный банку и оплаченный им чек. Даже весьма крупные вкладчики, которые получают по своим депозитам до востребования (чековым депозитам) некий скромный процентный доход, могли бы получать значительно большие доходы, поместив свои средства в другие, менее ликвидные активы. Хотя сберегательные и краткосрочные вклады и не выполняют непосредственно роль орудия обмена, они, тем не менее, обеспечивают банкам столь высоко ценимый ими нормальный уровень ликвидности.

Нередко банки устанавливают со своими основными вкладчиками (core depositors) сугубо личные контакты. Подобное имеет место как во взаимоотношениях банков с предприятиями, так и в их взаимодействиях с семейными хозяйствами. Так, помимо обращений за услугами, связанными с непосредственным обеспечением ликвидности, постоянные клиенты также обращаются к банкам с просьбой оказать им определенные услуги по осуществлению

Траст-операций, нотариальные услуги, дать конкретный деловой совет или совет, касающийся наиболее безопасного вложения денежных средств. Даже в городских банках, отличающихся более крупными размерами, где банковские служащие могут и не знать по именам всех своих клиентов, сложившаяся система взаимоотношений банка с клиентами привязывает основных вкладчиков к «своему» банку на определенный и, подчас, немалый срок. Лишь очень немногие люди имеют привычку часто менять банк, где они хранят свой вклад до востребования, или держат подобные вклады одновременно в нескольких банках.

В таблице на рисунке 7.1 представлены главные виды основных депозитов в коммерческих банках и ссуды-сбе - регательных учреждениях США. В настоящей главе будет дана характеристика этих депозитов. Крупные срочные вклады (депозитные сертификаты — ДС), данные о которых приведены в таблице исключительно с целью сравнения, не считаются частью основных депозитов; они будут охарактеризованы несколько позже.

Вклады до востребования или чековые депозиты (checkable deposits)

В декабре 1986 года общая сумма всех депозитов, на которые могли быть выписаны чеки,— известных как чековые депозиты — составляли 541 млрд. долларов. Эта сумма включала в себя 308 млрд. долларов на вкладах до востребования и 233 млрд. долларов на других чековых депозитах, наиболее распространенной формой которых

Являлись нау-счета. Данные рис. 7.1 свидетельствуют о росте объемов чековых депозитов. Несмотря на то, что сокращение вмешательства правительства в банковскую сферу позволило сберегательным кассам и другим аналогичным финансовым институтам предлагать открытие счетов до востребования в форме чековых депозитов, коммерческие банки поныне продолжают держать их большую Часть. До 1973 года сберегательные институты вообще не открывали чековые депозиты.

Важнейшие типы депозитов в коммерческих банках и сберегательных учреждениях США за ряд лет, с 1960 по 1986 гг., в млрд. долларов.

Виды депозитов в коммерческие банки и сберегательные учреждения изменились за последние 25 лет самым драматическим образом. Как следует из данных таблицы, изображенной на рис. 7.1, в 1960 г. крупнейшие балансовые остатки приходились на такие виды вкладов, как вклады до востребования и вклады на сберкнижках (passbook saving accounts). В 1986 г. срочные депозиты малого размера, депозитные счета денежного рынка и срочные депозиты крупного размера стали крупнейшими по абсолютным размерам категориями депозитов.

Данные Чековые депозиты Сберегательные вклады Срочные вклады

Наде - Депозиты Крупного

Ка6РЬ Вклады Нау-ісче - "Ї^^Г'* Депозитные счета Мащ)ГО размера

До востребования та® " ИЖКЭХ денежного (депозитные

Г рынка r г сертификаты или ДС)

|

1960 |

112.5 |

— |

159.1 |

— |

12.5 |

2.0 |

|

1965 |

132.5 |

.1 |

256.9 |

— |

34.5 |

21.2 |

|

1970 |

166.3 |

.1 |

261.0 |

— |

151.1 |

45.2 |

|

1975 |

214.1 |

.9 |

388.8 |

— |

337.9 |

129.7 |

|

1980 |

265.3 |

28.0 |

401.4 |

— |

730.2 |

259.0 |

|

1981 |

234.6 |

78.0 |

344.8 |

— |

825.1 |

301.8 |

|

1982 |

237.9 |

103.4 |

357.9 |

43.2 |

852.8 |

327.8 |

|

1983 |

242.7 |

131.3 |

306.6 |

379.2 |

785.2 |

329.9 |

|

1984 |

248.4 |

146.3 |

289.7 |

417.0 |

887.5 |

413.9 |

|

1985 |

271.5 |

178.6 |

303.6 |

512.0 |

880.3 |

436.5 |

|

1986 |

307.8 |

232.7 |

371.5 |

570.7 |

852.4 |

444.3 |

/а/ В том числе САПС /счета автоматического перечисления средств;/ в оригинале — ATS accounts — прим. пер/;

/в/ В том числе так называемые «выписали о состоянии сберегательного счета» (особый вид счетов, описанный в этой главе ниже. — прим. ред.).

Источник: Economic Report of the President, January 1987, pp. 320—321.

Рис. 7.1

Чековые депозиты весьма удобны, что объясняется их безопасностью и простотой совершения платежей путем выписывания чека, а также тем, что они дают возможность изымать наличные деньги по первому требованию. Практически все американские фирмы имеют собственные чековые счета; проведенные исследования показывают, что более 85% домашних хозяйств США также имеют чековые счета.

В силу того, что чековые депозиты требуют осуществления дорогостоящих учетных операций и проводок, большинство банков устанавливает определенную плату за пользование этими счетами. Размеры этой платы меняются вместе с изменением размера депозита и числом чеков, выписываемых в течение одного месяца. Однако, нередко банки идут на отказ от взимания этой платы, если вкладчик сохраняет достаточный, с их точки зрения, балансовый остаток на счете в течение всего месяца. Подобный отказ от установления платы (fees) выполняет, по сути дела, функции скрытых («имплицитных») процентных платежей, осуществляемых банками владельцам этих счетов.

Когда некое частное лицо вкладывает чек, выписанный на другой банк, на свой банковский счет, то, как правило, между моментом времени, когда счет данного вкладчика реально увеличивается, и тем моментом времени, когда банк принимает указанный чек на депозит вышеупомянутого лица, может пройти некоторый промежуток времени; этот временной интервал дает банку возможность убедиться в том, что чек является действительно «хорошим» и инкассировать соответствующие денежные средства. Не стоит забывать и о том, что банк может получить имплицитную прибыль от того, что он фактически откладывает кредитование счета вкладчика. Естественно, что вкладчики, желающие обеспечить кредитование своего счета так быстро, насколько это возможно, активно возражают против подобной практики. Законы, принятые в последние годы на федеральном уровне и уровнях отдельных штатов, бып»- направлены на устранение подобных операций из практики банковского дела.

Сейчас большинство чековых депозитов принимают одну из важнейших форм: 1) вклады до востребования и 2) нау-счета1. Кроме этих депозитов в балансовые отчеты многих банков включена небольшая статья, называема* «удостоверенные чеки и чеки, выписанные служащими банка». Когда банк удостоверяет чек, он снимает сумму,

Указанную на удостоверенном чеке со счета вкладчика и держит эту сумму на этом отдельном счете. Кроме того, в тех случаях, когда чек выписывается одним из банковских служащих, либо кассиром для оплаты собственных расходов банка, последний создает депозиты, равные сумме чеков, выписанных служащими, ожидая осуществления выплаты по чеку.

Вклады до востребования — суть чековые депозиты, по которым процент не выплачивается2. В 1933 году Конгресс законодательно запретил осуществление процентных платежей по чековым депозитам. До 1933 г. ввиду отсутствия ограничений на величину нормы процента, банк платил по вкладам до востребования, сделанным вкладчиками, обычный процент. Регулирующие инстанции в этот период полагали, что чрезмерная конкуренция за вклады, развернувшаяся между банками, ослабила банковскую систему і целом. Это суждение сейчас рассматривается как ошибочное.

Деловые предприятия владеют большинством вкладов до востребования и им не разрешено по закону помещать свои деньги на нау - счета, приносящие проценты. Вследствие того, что деловые фирмы владеют сравнительно большим количеством чековых депозитов, общее количество вкладов до востребования, данные о величине которых показаны в таблице 7.1, превышает общее количество нау - счетов. Следует справедливости ради отметить, что до сих пор отдельные вкладчики продолжают хранить деньги на обычных вкладах до востребования, а не на нау-счетах; это происходит потому, что некоторые банки устанавливают более низкую плату с клиентов за пользование вкладами до востребования малого размера, чем это имеет место в случае небольших по размеру нау-счетов. Сработала здесь и некоторая инерция мышления.

Ввиду того, что по вкладам до востребования не выплачивается эксплицитный (то есть в явном виде выраженный) процентный доход, многие клиенты банков из числа представителей деловых кругов, пользующиеся самыми современными методами управления наличностью (cash management accounts), стремятся минимизировать размеры денежных средств, содержащихся на их депозитах такого типа. В достижении этой цели клиенты банков получили союзников в лице самих банков, что объясняется действием конкуренции за вкладчиков, развернувшейся в последнее время в банковской сфере. Одним из способов такого рода минимизации является использование возможностей, предоставляемых счетами с автоматической «очисткой»3 (sweep accounts).

Осуществляя текущие операции с такими счетами, банк «очищает» счет (переводит их) от любых денежных сумм, превосходящих оговоренный с клиентом минимум, и помещает их в финансовые инструменты, приносящие процентный доход, например, такие как соглашения об обратном выкупе (PR); такая операция осуществляется банком ежедневно в конце делового дня. В тех же случаях, когда в банк поступают чеки для оплаты (указанного счета — прим. перев.), необходимые для осуществления этой операции средства переводятся обратно на тот же вклад до востребования.

Несмотря на развитие в последние годы таких финансовых инструментов, как счета с автоматической «очисткой»4, а также ряда аналогичных или родственных им банковских инноваций, вклады до востребования, осуществля-

К большому сожалению, в русскоязычной литературе по банковскому делу к началу 1990- х годов сложилась традиции, согласно которой банковский термин «NOW-account» «переводится» как «иау-счет». Этот лингвистический изыск довольно прочно укоренился в сознании; изменять традицию, вводя некую новую аббревиатуру, нам не представляется целесообразным. Тем не менее, мы считаем своим долгом уведомить читателя, что сокращение «NOW-account» по-английски происходит от термина «negotiable order of withdrawal account», что, как нам представляется, абсолютно точно соотвествует версии перевода этого термина, предложенной В. М. Уссоскиным при научном редактировании книги Э. Рида и др. «коммерческие банки», опубликованной в издательстве «Прогресс» (1983 г.). Приведем соотвествующую цитату: «Переводы третьим лицам (third party transfers) получили название обращающихся приказов об изъятии (negotiable orders of withdrawal — NOW) (курсив редактора), a счета против которых выставляются эти приказы, называют обычно иау-счета. Таким образом, обращающиеся приказы об изъятии — это траты, выписываемые вкладчикам беспроцентные счета (noninterest bearing-NOW), которые схожи с вкладами до востребования в коммерческих банках (см. Рид. Э., Коттер Р. Коммерческие банки: Пер. с англ. — М.: Прогресс, 1983, с. 40—41).— прим. ред.

Следует, однако, иметь ввиду, что здесь идет речь о так называемом «явном процентном доходе» (explicit interest); правомерно предположить (и это предположение получает некоторое подтверждение в тексте настоящего пособия), что по этим депозитам не исключена выплата банком так называемого «неявного (implicit) процентного дохода».— прим. ред.

3 В начале главы 4 этот вид счетов уже упоминался при беглой характеристике банковских нововведений, осуществленных фирмой «Меррил линч, Пирс, Феннер и Смит Инк».— прим. ред.

* В механизме действия счетов с автоматической «очисткой» наблюдается много общего со счетами типа АТС (automatic transfer service) и типа СМА (cash management accounts) — прим. ред. (или «свип»-счета; в русскоязычной литературе по Чайковскому делу этот вульгаризм, к счастью, еще не услел привиться — прим. перев.)

емые деловыми предприятиями, продолжали возрастать, хотя и не столь быстро, как другие типы депозитов. Одним из объяснений этого приходится считать то обстоятельство, что многие банки требуют от своих клиентов, представляющих деловой мир, поддержания т. н. компенсационного баланса в форме не приносящих процентного дохода вкладов до востребования; это необходимо банкам для оплаты банковских услуг. Компенсационный баланс дает банку определенные выгоды благодаря снижению средней стоимости фондов, то есть путем снижения средних издержек на привлечение денежных фондов. В ряде случаев компенсационный банане представляет собой платежи за такие услуги, как финансовые менеджмент или поддержание договора о предоставлении кредита («кредитной линии»), В других случаях компенсационный баланс может представлять собой часть процентных платежей по банковской ссуде. Так, например, от фирмы, которая взяла в кредит 1 млн. долларов, в своем банке при начальной норме процента, равной 10%, банк может потребовать держать 100.000 долларов из этой суммы в виде компенсационного балансового остатка на вкладе до востребования. Это естественно, увеличивает фактические издержки по выплате процента с суммы 900.000 долларов, которая реально поступила в распоряжение фирмы, до уровня несколько превосходящего 11%.

Некоторые обозреватели считают, что банки двигаются в направлении установления явной (эксплицитной) платы за услуги и отходят от компенсационных балансов. Мы вправе ожидать, что если это произойдет, то уменьшится общий объем вкладов до востребования, приходящихся на долю деловых сфер.

Нау-счета. Обращающийся приказ об изъятии или нау-счет — суть чековый депозит, по которому платится процентный доход. В 1973 году Конгресс США разрешил коммерческим банкам, находящимся в Массачусетсе и Нью - Гэмпшире предлагать клиентам открытие нау-счетов с нормой процента не выше 5%. Этот ограниченный верхний

Предел был увеличен позднее до 5 В 1976 году Конгресс США распространил право открывать нау-счета на

4

Нью-Йорк, Нью-Джерси и еще четыре штата Новой Англии, а в 1981 году — на все остальные штаты. Хотя к 1986 году нау-счета оказались вне сферы регулирования, резкое снижение нормы процента в течение этих лет привело к тому, что некоторые банки самостоятельно и добровольно понизили ставку процента по нау-счетам до уровня

Ниже, чем 51/4%. Лишь очень немногие банки повышали норму

Процента выше 5 —%.

4

Коммерческие банки были наделены правом открывать нау - счета для того, чтобы сделать их способными конкурировать со взаимными сберегательными банками. Взаимные сберегательные банки в Массачусетсе и Нью-Гэмпшире первыми ввели нау-счета. Рост рыночной ставки процента, который начался в 1965 году, позволил им выплачивать проценты по чековым депозитам и одновременно продолжать получать прибыль. Когда находящиеся в сфере постоянного государственного инспектирования взаимные сберегательные банки Массачусетса и Нью-Гэм - пшира впервые предложили нау-счета своим клиентам, коммерческие банки этих штатов быстро добились разрешения делать то же самое.

Еще до того, как банки всех штатов получили право открывать нау-счета, многие банки в стране предлагали тип депозита, называемый счетом автоматического перечисления средств (САПС). Совет Управляющих Федеральной Корпорации Страхования Депозитов учредили эти счета в 1978 году. Банки перечисляют средства автоматически, руководствуясь согласием вкладчика, с приносящих процент счетов САПС на вклады до востребования по мере того, как возникает потребность покрыть превышение кредита (овердрафт) или поддержать минимальный баланс на чековых счетах. Такая практика дала возможность вкладчикам держать очень маленькую сумму на вкладе до востребования и одновременно получать процент по своим САПС-счетам. САПС-счета в сущности были «свип»- счетами для индивидуальных вкладчиков.

Когда банкам всех штатов было позволено предлагать своим клиентам открытие нау-счетов, они заменили именно этими счетами большинство САПС-счетов. Ограничение верхнего предела нормы процента 5 1/4% по САПС-счетам в 1986 году было устранено также, как и по нау-счетам.

Первоначально нау-счета классифицировались не как вклады до востребования, а как сберегательные вклады, к которым предъявляются более низкие требования к резервам, чем к вкладам до востребования. Ситуация изменилась в 1981 году, когда нау-счета были классифицированы как чековые депозиты и стали подвергаться таким же требованиям к резервам, что и вклады до востребования.

Сберегательные вклады.

Главными типами сберегательных депозитов, предлагаемых в настоящее время банками, являются счета насбе регате л ьных книжках, счета с выпиской состояния сберегательного вклада, а также депозитные счета денежной рынка1. В декабре 1986 года общее количество сберегательных вкладов в коммерческих банках и сберегательны) институтах доходило до 942 млрд. долларов (371 млрд. долларов на сберегательных книжках и других сберегатель ных вкладах и 571 млрд. долларов на депозитных счетах денежного рынка).

Счета на сберегательной книжке и счета с выпиской состояния сберегательного вклада. До 1970-х годої банки и сберегательные институты предлагали открытие счетов на сберегательных книжках в качестве основного типа вкладов, приносящих процент. Ставка процента по этим депозитам весьма редко меняется. С 197! года по 1982 год сберегательные институты предлагали сберегательные депозиты по ставке процента, равной і

1/2%, а коммерческие банки — по ставке процента, равной S 1/4%. Затем коммерческие банки получили разрешение увеличить верхнюю границу ставки процента до 5 1 /2% для того, чтобы не проигрывать систематически в конкуренции по тем позициям, которые уже были установлены в сберегательных институтах. Хоти эта верхняя граница и была отменена в 1986 году, большинство банков и сберегательных институтов по-прежнему продолжал» платить 5 1 /2% по этим депозитам.

Счета на сберегательных книжках не требуют содержании на них обязательного минимального балансового остатка; вкладчики почти всегда могут немедленно изымать с них наличные деньги. Хотя банки по закону имеют право требовать от вкладчиков предварительного уведомления о предстоящем изъятии денежных фондов с этих депозитов, они редко настаивают на этом праве. Для того, чтобы вложить или изъять фонды с / на сберегательную книжку (книжки) владелец вклада обязан представить сберегательную книжку банковскому кассиру, регистрируя предстоящую сделку. Для среднего балансового остатка ниже 1.000 долларов, некоторые банки устраивают специальную плату за совершение более чем трех изъятий наличных денег в течение квартала. До 1975 года только частным лицам и бесприбыльным организациям позволялось класть деньги" на сберегательный депозит; затем как партнерства (товарищества), так и корпорации получили разрешение держать суммы до 150.000 долларов на этих вкладах.

Счета с выпиской состояния сберегательного вклада. По ним платится такой же процент, и они выполняют такие же функции, что и счета на сберегательных книжках. Счета с выпиской состояния сберегательного вклада используются без применения сберегательных книжек для произведения записей, однако именно это и делает их более удобными, чем, счета на сберкнижках, особенно для тех лиц, которые желают иметь дело с банком исключительно через почту.

Депозитне счета денежного рынка представляют собой новый тип сберегательных вкладов, которые впервые были введены в декабре 1982 года. В настоящее время у них есть множество общих характеристик со счетами на сберкнижках, за исключением лишь того, что норма процента по ним корректируется еженедельно, исходя из изменений других рыночных норм процента, и того, что при ведении этих счетов не используются сберегательные книжки для регистрации операций. Вкладчик может изымать фонды с депозитных счетов денежного рынка немедленно и эти счета не имеют какого-либо определенного срока (срочности). Первоначально по ним требовалось содержание минимального балансового остатка в сумме 2.500 долларов, но это требование было снижено до 1 .ООО долларов в 1985 году и полностью ликвидировано в 1986 году.

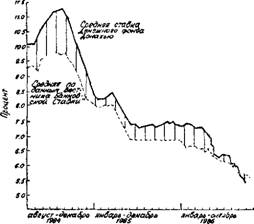

Норма процента по депозитным счетам денежного рынка обладает очень высокой чувствительностью к изменениям рыночных условий. На рис. 7.2 продемонстрировано снижение средней нормы процента, выплачиваемого по депозитным счетам денежного рынка, с уровня, превосходившего в 1984 году 9,5%, до уровня 5,6% в 1986 году; именно в этот период времени рыночная норма процента падала. Каждый банк сам определяет норму процента, выплачиваемую по своих депозитным счетам денежного рынка; именно поэтому нормы процента по этим счетам у разных банков различны.

' Money market deposit accounts (MMDAs) — прим. пер.

Нормы процентного дохода по депозитным счетам денежного рынка (MMDA5) и по взаммным фондам денежного рынка (MMMFs).

На графике отображена динамика доходов, приносимых депозитными счетами денежного рынка; сравнения приведены данные о конкурирующих с этими счетами взаимными фондами денежного рынка (MMMFs). Ставка дохода по депозитным счетам денежного рынка (MMDAs) измеряется средним показателем, рассчитанным «Bank Rate Monitor»; что касается аналогичного показателя для взаимных фондов денежного рынка, он измеряется средней нормой процента, рассчитываемой «Donoghues Money Fund». Как явствует из рисунка 7.2, в середине 1970-х годов произошло снижение обеих ставок (норм) процентного дохода, поскольку снизились уровни всех рыночных процентных ставок. Обратите внимание на то, что нормы дохода по MMDAs, как правило, хоть на малую долю процента ниже, чем соответствующие нормы по MMMFs. Тем не менее, банки вполне могут привлекать вкладчиков и на этих, нескольких менее благоприятных, условиях (с точки зрения величины выплачиваемой процентной ставки), исходя из того, что вклады MMflAs (депозитные вклады денежного рынка) относятся к категории застрахованных, а взаимные фонды денежного рынка (MMMFs) таковыми не являются.

|

|

Рмс. 7.2.

Следует иметь в виду, что счета MMDAs позволяют вкладчикам выписывать по ним лишь некоторое ограниченное количество чеков. Проведенные исследования, однако, указывают на то, что эти счета используются преимущественно для сберегательных целей, а не для целей совершения сделок.

Владельцами MMDA-счетов могут быть как частные лица, так и корпорации. Банки обязаны держать определенные резервы против депозитных счетов денежного рынка,'если вкладчиками являются корпорации. Однако требование это не относится к MMDA-счетам частных лиц.

Введение депозитных счетов денежного рынка вызвало весьма энергичную одобрительную реакцию. В 1986 г., как явствует из рис. 7.1, общее количество остатков на депозитных счетах денежного рынка значительно превзошло аналогичный показатель для счетов на сберкнижках. Люди переводили вклады на депозитные счета денежного рынка со сберкнижек, со срочных вкладов малого размера, а также со счетов взаимных фондов денежного рынка. Объяснялось это прежде всего тем, что по депозитным счетам денежного рынка (MMDAs) выплачивался процент с более высокой нормой. «Грянувшее» в 1986 году увеличение вкладов на сберкнижках на 68 млрд. долларов стало подлинным сюрпризом для многих банкиров. Рост депозитов на MMDA-счетах и на сберкнижках по сравнению с остальными видами сберегательных депозитов явно зависел от «разброса» между нормами процента, которые платились по ним. В 1986 году, когда норма процента по счетам MMDAs резко упала, а процентные ставки по вкладам на сберегательных книжках осталась постоянной, объем сбережений на сберегательных книжках резко возрос.

Подверженность нормы процента по депозитным счетам денежного рынка (interest rates on MMDAs) резким колебаниям дала возможность менеджерам банков значительно эффективнее контролировать объемы издержек (costs) по этой категории счетов, чем по любой другой ранее существовавшей категории счетов. С другой стороны, энергичная конкуренция, осуществляемая методами предложения более выгодных процентных ставок, привела к тому, что прирост депозитов стал более неопределенным, а, возможно, и сама практика банковского дела стала более рискованной.

Срочные депозиты

В отличие от сберегательных депозитов, срок погашения этих депозитов наступает через какой-либо период времени, причем дата погашения особо оговаривается. Обычно вкладчики могут изымать деньги со срочного депозита малого размера еще до наступления срока выплаты, но при этом они выплачивают некий штраф. Таблиці 7.1 показывает, что в декабре 1986 года общая сумма срочных депозитов доходила до 1.296 мгірд. долларов (852 млрд. долларов в депозитах малого размера и 444 млрд. долларов в депозитах - большого размера). Сберегательные депозиты большого размера не рассматриваются как основные депозиты (core deposits), и о них речь пойдет в следующем разделе настоящей главы.

Срочные депозиты малого размера имеют размер менее 100.000 долларов и не относятся к разряду обращающихся. Владелец этого депозита получает депозитный сертификат, на котором обозначены вложенная сумма, ставка (норма) процента, срок погашения и другие условия контракта. В октябре 1983 года депозитные институты получили санкцию предлагать срочные депозиты малого размера на любой срок и используя любую норму процента, которую они пожелают. Обычно для этой категории депозитов срочность (период погашения) составляет 91 день, 6 месяцев, 1 год, 18 месяцев, 2 года, 3 года или 5 лет; обычными номинальными размерами являются следующие 500 долларов, 1.000 долларов или 2.500 долларов. Например, 24 января 1985 года «Чейз Мэнхэттен Бэнк» предлагая следующие условия своим потенциальным вкладчикам: по сертификатам с 6 месячным сроком погашения — 8,3%, по сертификатам с 12- месячным сроком —9%, по сертификатам с 3- летним сроком —10%, и, наконец, 10,4% по 5- летним сертификатам; все эти ставки относились к вкладам от 500 долларов и выше. Существуют некоторые банки, которые выпускают срочные депозиты на любую желаемую сумму с любыми другими характеристиками (речь идет о размерах, сроках погашения и процентных ставках).

До отказа от политики регулирования правительством срочных депозитов малого размера в 1983 году, Федеральное правительство США устанавливало различные максимальные нормы процента, которые банк мог платить по этим депозитам в зависимости от их срочности (maturity). Нормы процента колебались с 5 1/4% по депозитам срочностью 14—89 дней до 7 3/4% по депозитам срочностью 8 лет и более. Большинство банков и сберегательных институтов платили максимальную норму, которая разрешалась по закону.

Отказ от практики регулирования правительством условий предоставления срочных депозитов малого размера был осуществлен для того, чтобы дать возможность банкам предлагать своим клиентам такую норму процента, которая была бы способна конкурировать с нормой процента, приносимой другими инвестициями. Новые взаимные фонды денежного рынка притягивали сбережения из банков и сберегательных институтов. Те, кто проводил меры по свертыванию регулирования, надеялись, что позволив банку платить рыночную норму процента, они, тем самым, способствуют приостановке снижению объемов срочных вкладов и, более того, смогут содействовать их реальному росту. В качестве второй цели дерегулирования, правительство пыталось предотвратить истощение ипотечных фондов, поскольку именно такой процесс всегда происходил всякий раз, когда резко росла рыночная ставка процента, а рост сберегательных и срочных депозитов в банках сокращался (R. Alton Gilbert Jean М. Lovati, «Disintermediation-An Old Disorder with a New Remedy», Federal Reserve Bank of St. Louis, Review, January 1979, pp. 10—15.).

Индивидуальные пенсионные счета (individual retirement accounts-IRAs)

С 1974 года многие лица помещали денежные фонды на сберегательные и срочные вклады и в другие финансовые активы, дающие право на отсрочку оплаты налогов на процентные доходы по Закону об Обеспечении Занятых Пенсионным Доходом. Эти вклады называются индивидуальными пенсионными счетами. Первоначально созданная только для лиц, не охваченных пенсионными планами, осуществляемыми работодателями, эти пенсионные программы были в 1981 г. распространены на всех занятых. Рабочий* настоящее время может «укрывать» до 2.000 долларов ежегодных доходов на индивидуальном пенсионном счете (2.250 долларов для лиц с неработающей супругой (-ом). Изъятия с индивидуальных пенсионных счетов вообще не могут начаться до достижения вкладчиком возраста 59,5 лет без выплаты штрафа.

Оценки 1984 года показали, что 39 млн. вкладчиков держали 135 млрд. долларов на индивидуальных пенсионных счетах: 41, млрд. долларов в коммерческих банках, 49 млрд. долларов в сберегательных институтах и 45 млрд. долларов в брокерских фирмах, взаимных фондах и компаниях по страхованию жизни. Закон о Налоговой Реформе 1986 года наложил определенные ограничения на индивидуальные пенсионные счета. Налогоплательщики, обладающие высокими доходами, ранее охваченные пенсионными планами, выполнение которых предпринимается силами работодателей, утратили законное право вычитать сделанные ими взносы на индивидуальные пенсионные счета из суммы текущего подоходного налога.

Депозиты Казначейства США и других правительственных органов.

|

Индивидуальный пенсионный счет — специальный сберегательный или срочный счет с налоговыми преимуществами, предназначенный для того, чтобы обеспечить занятых пенсинным доходом. |

В число категорий депозитов, о которой уже шла речь в этой главе, не попал особый тип банковских депозитов — депозиты Государственного Казначейства США и других органов правительства. Правительства штатов и другие органы местного самоуправления содержат вклады, аналогичные вкладам частных лиц и деловых фирм. Коммерческие банки и сберегательные институты сейчас переводят все вклады до востребования, деланные Казначейством, в особые, приносящие процент векселя до востребования (interest-beearing demand notes); причем банки выделяют на совершение перевода один день.

Когда местные деловые фирмы вкладывают федеральный подоходный налог и налог в фонд социального страхования, который они удерживают в коммерческих банках, то эти фонды немедленно инвестируются в указанные векселя до востребован и я. Аналогичным образом, когда банки продают сберегательные облигации США Государственному Казначейству США, они вкладывают платежи за эти облигации именно в такие векселя. Казначейство переводит фонды, содержащиеся в векселях до востребования, по нескольку раз в неделю на собственные депозиты в Федеральных Резервных банках, а не из фондов, которые содержатся в коммерческих банках и сберегательных институтах.

Норма процента, выплачиваемая по векселям до востребования, выпускаемым для Государственного Казначейства США, изменяется вместе со ставкой процента по ценным бумагам правительства США. Для компенсации расходов на выплату процентов, банки освобождаются от содержания каких-либо резервов против векселей до востребования в Федеральных Резервных банках, причем сейчас коммерческие банки могут устанавливать плату за услуги, предоставляемые Казначейству США. Банки получают по 0,50 доллара за каждый депозит, поступивший к ним в форме Федерального налога, и отправляемый ими в Казначейство, а также от 0,10 доллара до 0,70 доллара за каждую сберегательную облигацию, которую они продают, и по 0,30 доллара за каждую облигацию, которую они выкупают. Плата процента по депозитам Казначейства и установление платы за' услуги, предоставляемые Казначейству США, составляют часть движения к платности услуг, которые банки и Казначейство или Федеральные Резервные банки предоставляют друг другу. До 1978 года Казначейство США содержало не приносящие процентов вклады до востребования в различных коммерческих банках и сберегательных институтах, и они назывались «счетами ссуд и налогов».

Опубликовано в

Опубликовано в