Денежная политика в действии СЕМИДЕСЯТЫЕ ГОДЫ: ВСЕ НА ЗАЩИТУ ДОЛЛАРА!

10 ноября, 2011

10 ноября, 2011  admin

admin

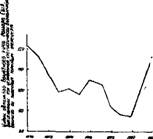

Семидесятые годы нашего столетия были отмечены чрезвычайной «слабостью» доллара США на внешних рынках. Как показано на приведенной ниже диаграмме, индекс доллара, вычисленный по типичным торговым операциям, достигший в 1970 году отметки 121, затем стремительно пошел вниз. В 1973—1974 годах его дальнейшее понижение на время приостановилось — это было обусловлено ростом процентных ставок и сокращением в этот период времени спроса на импорт вследствие экономического спада, поразившего американскую экономику. Затем курс доллара упал до рекордно низкой отметки относительно валют основных торговых партнеров США, в особенности Германии и Японии.

Основной причиной, вызвавшей столь стремительный спад обменного валютного курса доллара, явился высокий темп инфляции в американской экономике, в то время когда инфляционные процессы в других странах не наблюдались, либо росли скромными темпами. В 1977 году темп инфляции составил в США 6,5%, а в в Германии — только 3,9%. Хотя в Японии в это время регистрировался темп инфляции равный 8% в год, но рост ее снижался, тогда как в экономике США инфляционные процессы только набирали скорость. Инфляционные процессы понизили реальные нормы процента в экономике США относительно существовавших за границей и в то же самое время сократили чистый экспорт США.

Какое-то время Федеральное правительство США активно не вмешивалось в создавшуюся ситуацию, санкционируя значительные закупки долларов по официальным резервным счетам центральными иностранными банками, что компенсировало избыточное предложение долларов. Закупки долларов по официальным резервным счетам позволили США управлять дефицитом платежного баланса по текущим счетам внешнеторговых операций, причем одновременно с этими процессами наблюдался отток капитала.

|

|

В третьем квартале 1978 года понижение стоимости доллара еще более ускорилось, и федеральное правительство решило, что настало время действовать. 24 октября 1978 года Призидент США Джимми Картер появится на экране национального телевидения и объявил о возобновлении антиинфляционной экономической программы вкупе с мерами государственного регулирования в области цен и заработной платы. По всей видимости торговцев валютой эти заявления затронули в весьма незначительной степени: курс доллара продолжал падать. 1 ноября 1978 года Федеральная Резервная Система обнародовала весьма жесткий план поддержки курса доллара, заявив о следующих денежно-кредитных мероприятиях: повышении банковской учетной ставки на один процентный пункт и программе широкомасштабной валютной интервенции н внешних валютных рынках.

Программа валютной интервенции опиралась на все возможные источники. Федеральное правительство прибегло к займам в МВФ по всем доступным кредитным линиям; Федеральное правительство продало часть своих активов, сосредоточенных в форме СДР, укрепляя свои резервные позиции в МВФ для обеспечения успеха валютной интервенции; заключило ряд «своп»-соглашений с иностранными центральными банками (особенно западно-германскими). Кроме этих мероприятий, Государственное Казначейство впервые в американской истории продало ценные бумаги в иностранных девизах. В 1979—1980 годах на рынок было выброшено ценных бумаг на 5,2 млрд. долларов (деноминированных в западногерманских марках) и 1,2 млрд. долларов (деноминированных в швейцарских франках).

Как показано на приведенной схеме, валютная интервенция затормозила дальнейшее падение обменного валютного курса доллара, однако полное восстановление status quo потребовало нечто большего, чем претворение в жизнь вышеописанных мероприятий. После 1980 года основные условия в американской экономике изменились. Денежно-кредитная политика всемерно ужесточилась, и нормы процента начали возрастать. Несмотря на то, что экономика США претерпела два следующих один за другим экономических спада, темпы инфляции в конечном счете сократились. В 1982 году обменный валютный курс доллара достиг уровня 1970 года, а к середине восьмидесятых годов поднялся на недосягаемую ранее высоту.

Проведение определенной денежно-кредитной политики на внутренних рынках от экономической активности на внешних валютных рынках. Но каким образом возможно достичь такого положения вещей?'Следующий раздел рассмотрит эти вопросы.

Стерилизация

Существует способ отделить друг от друга мероприятия, проводимые в рамках внутренней денежно-кредитной политики, и механизмы валютной интервенции на внешних валютных рынках. Этот метод, получивший название «стерилизация», состоит в совмещении каждой продажи активов, деноминированных в иностранной валюте, на внешнем валютном рынке, с равной по величине закупкой на открытом рынке ценных бумаг внутри страны и, соответственно, совмещение каждой закупки на внешнем рынке с равной по величине продаже на рынке внутреннем.

Раздел «Т-счет 22.2» иллюстрирует описанный метод. В этом случае ФРС приобретает у дилера, специализирующегося на торговле иностранной валютой, французские франки на сумму 100 млн. долларов, оплачивая эту сделку телеграфным переводом. Эта операция увеличивает резервы коммерческих банков (выступающих в качестве дилеров при совершении подобных операций). В то же самое время ФРС проводит продажу на внутреннем открытом рынке ценных бумаг обязательства Государственного Казначейства США. Когда дилеры оплачивают стоимость ценных бумаг Государственного Казначейства, ФРС исключает ее из резервов своих банков. Чистый эффект подобного мероприятия состоит в увеличении официальных иностранных резервов в активах ФРС, сопровождающимся равным по величине уменьшением резервов ФРС в обязательствах Государственного Казначейства. При этом никаких изменений в абсолютной величине банковских резервов не происходит.

|

Т-счет 22.2 Активы |

ФРС |

Пассивы и собственный капитал |

|

Активы, деноминированные во франках 100 млн. долларов Обязательства Государственного Казначейства США —100 млн. долларов |

Без изменений |

|

К несчастью, хотя стерилизация позволяет изолировать и исключить влияние операций на внешнем валютном рынке от денежно-кредитных мероприятий внутреннего характера, ее воздействие на состояние обменных валютных курсов вкупе с валютной интервенцией не очень велико,— по крайней мере существенно меньше чем то обеспечивает валютная интерЬенция сама по себе.

Предположим, что в понедельник ФРС предпринимает закупку 100 млн. долларов на внешнем валютном рынке, преследуя цель поддержки и повышения обменного валютного курса доллара. Если эта операция во вторник не будет «стерилизована» на внутреннем рынке, то она будет иметь весьма продолжительный эффект — уже во вторник количество денег, находящихся в обращении на внутреннем рынке, будет меньше, что, как мы уже видели, будет способствовать повышению обменного валютного курса доллара.

Однако, в случае. ^последующего провдения стерилизации, условия на обоих рынках — внешнем валютном и внутреннем — во вторник вернутся назад в исходное положение, характерное для утра понедельника. Чтобы поддержать обменный курс доллара, ФРС будет вынуждена предложить на внешний рынок больше ценных бумаг, деноминированных в иностранной валюте, а затем приобрести больше ценных бумаг на внутреннем открытом рынке, стерилизуя предыдущее мероприятие. В среду подобную операцию придется повторить, и так можно продолжать до бесконечности.

Экономисты расходятся во взглядах относительно влияния «стерилизованной» интервенции на экономическую систему, рассматриваемую на долгосрочных временных интервалах,— будет ли обеспечено хотя бы небольшое влияние подобных мероприятий или никакие последствия от проведения «стерилизованной» интервенции экономической системе не грозят? В одном они солидарны: стерилизация как экономический инструмент, обеспечивающий исключение взаимовлияния операций на внешних валютных рынках и количества денег, находящихся в обращении на внутреннем рынке, весьма непростое и тонкое дело.

Другие средства и методы воздействия на обменный валютный курс

В этом наилучшем варианте «стерилизованная» интервенция предоставляет лишь ограниченную свободу для корректировки обменных валютных курсов, обеспечивая при этом независимую внутреннюю денежно-кредитную

политику. Вследствие этого, во многих странах заинтересованные лица изыскивают иные средства воздействия на обменные валютные курсы, исключающие их влияние на количество денег, находящихся в обращении на внутреннем рынке этих стран. Такие средства пользуются наибольшей популярностью в тех странах, собственные валюты которых находятся на внешних валютных рынках под сильным «прессингом», и которым не хватает резервов иностранной валюты для продажи на рынках с целью сокращения предложения на них своих собственных денег.

Федеральное правительство США может вводить специальные таможенные тарифы, разнообразные квоты на импортные товары и другие протекционистские меры, направленные на ограничение импорта, что уменьшает предложение долларов по текущим счетам внешнеторговых операций и, соответственно, способствует повышению стоимости доллара. Этот весьма распространенный в современной экономической жизни способ не свободен и от недостатков. Во-первых, протекционистские меры повышают цены на импортные товары и услуги, что снижает остроту конкуренции между внутренним производством и импортером. Это обстоятельство оказывает сильное давление на уровень цен внутри страны, увеличивая его. Угроза инфляции может инспирировть отток капитала, который компенсирует любую прибыль от операций по текущим счета. Кроме того, существует опасность, что протекционистские меры вызовут аналогичную реакцию со стороны торговых партнеров, что нанесет ущерб экспортным отраслям промышленности.

Также правительство США может субсидировать американский экспорт, рассчитывая тем самым увеличить спрос на доллары по текущим счетам внешнеторговых операций. Недостатки этого мероприятия аналогичны приведенным в предыдущем примере,— вполне вероятна соответствующая реакция торговых партнеров за рубежом, усиление инфляционных процессов во внутренней экономике и пр.

Еще одним подобным способом воздейтсвия на обменный валютный курс может быть введение валютных ограничений,— то есть правительственных мер, ограничивающих ибо жестко регламентирующих права граждан обменивать валюту своей страны на иностранную. Целью системы валютных ограничений может быть сокращение внешнего оборота капитала, что способно повлиять благоприятным образом на чистый спрос на валюту этой страны по счетам движения капитальных средств. Кроме того, эта система может оказывать влияние на внешнеторговые операции по текущим счетам. Например, ряд стран ограничивают количество валюты, которое допускается вывозить из страны ее гражданину, отправляющемуся в туристическое путешествие. Темные дельцы и богатеи в тех странах, где принята система валютных ограничений, вегда изыщут тысячу лазеек и гениальных способов проскользнуть мимо них, а огромное большинство рядовых граждан считают эти ограничения, распространяющиеся на туризм и путешествия, очень неприятными. Федеральное правительство США практически не предпринимало серьезных попыток в этой сфере, хотя некие малозначительные ограничения иногда имели место.

Продолжая эту тему, заметим, что валютные ограничения, вообще запрещающие доступ граждан какой-либо страны на внешние валютные рынкеи без специального на то разрешения правительства, переходят в иное качество в этом случае принято считать, что валюта этой страны неконвертируема. Валюта СССР, а также ряда стран третьего мира неконвертируема'. Такими мерами правящие круги этих стран узурпируют монополию участия в операциях на внешних валютных рынках. Зачастую они продают иностранную валюту по искусственно заниженному курсу для финансирования угодных этим правительственным органам проектов, тогда как для других целей такие операции проводятся исходя их искусственно завышенных обменных курсов валют.

Все эти средства и методы — протекционистские меры, экспортные субсидии, валютные ограничения и неконвертируемость валюты накладывают на прибегающие к ним экономические системы огромные дополнительные затраты. Эти меры разрушают экономику, привнося дисбаланс в относительные цены на разнообразные товары и услуги, а также лишая эти экономические системы преимуществ свободной международной торговли. Для того, чтобы точно установить влияние этих мероприятий, а также применения традиционных форм валютных интервенций на международную валютно-кредитную систему, в пределах которой отдельные страны проводят свою собственную денежно-кредитную политику, мы подробно рассмотрим эти и связанные с ними вопросы в следующем разделе.

МЕЖДУНАРОДНАЯ ВАЛЮТНО-КРЕДИТНАЯ СИСТЕМА

Международная валютно-кредитная система по сути дела является набором неких правил и законов, которые регулируют деятельность центральных эмиссионных банков на внешних валютных рынках. Цель этих правил состоит в облегчении процессов международной торговли таким образом, чтобы все ее участники получали максимально возможную пользу, обеспечивающую эффективность и процветание экономических систем, которые представляет международная торговля. В процессе реализации этой цели на практике международная валютно-кредитная

1 Заметьте, что автор дает несколько иную трактовку этого понятия, нежели прочно укоренившееся, расхожее мнение в нашем массовом сознании.— прим. ред.

Система должна обеспечить стабильный фундамент для долгосрочного планирования международны-х торговых отношений и всемерно способствовать искоренению разного рода валютных ограничений и протекционистстких мер со стороны отдельных стран и их правительственных органов.

Столь высокие требования к международной валютно-кредитной системе трудно достижимы. Международная валютно-кредитная система в своем развитии прошла три основных фазы. Чтобы понять, каким обраом она функционирует сегодня, весьма полезно рассмотреть процессы ее развития.

Золотой стандарт

Почти весь девятнадцатый век и часть века двадцатого золото играло центральную роль в международной валютно-кредитной системе. Эра золотого стандарта началась в 1821 году, когда вскоре за окончанием наполеоновских войн, Британская империя сделала фунт стерлингов конвертируемым в золото. Вскоре и Соединенные Штаты сделали то же самое и с американским долларом. Наибольшей силы золотой стандарт достиг в период с 188-) по 1914 год, но никогда больше не возродил свой прежний статус после Первой Мировой войны. Его последние следы исчезли в 1971 году, когда Государственное Казначейство США окончательно отменило практику купли-продажи золота по фиксированной цене.

Функционирование золотого стандарта. По сути введение золотого стандарта требует от каждой страны-участника конвертировать свою внутреннюю валюту в золото (равно как осуществлять и обратную процедуру) по фиксированному курсу. Например, стоимость доллара может быть установлена равной 1/20 унции золота, а стоимость фунта стерлингов — как 1 /4 унции золота. Обменный валютный курс, определенным с помощью пересчета золотого содержания, устанавливает золотой паритет для каждой валюты, обращающейся на внешних валютных рынках. В нашем примере паритет обменного курса между долларом и фунтом стерлингов устанавливается на уровне 5 долларов за один фунт стерлингов, что эквивалентно, 0,2 фунта стерлингов за один доллар. В 19 веке золото обращалось на внутренних рынках в виде монет и, кроме того, служило формой резервов коммерческих банков, обеспечивающих вклады до востребования.

В период господства золотого стандарта американская фирма, захотевшая, к примеру, импортировать из Британии шерсть, могла обратиться на внешний валютный рынок, продать доллары, купить фунты стерлингов и расплачиваться за товар. Аналогично эта операция выглядела бы и сегодня. Однако, если в то время спрос на доллары был ниже их предложения на рынке, и обменный валютный курс падал ниже 0,2 фунта стерлингов за доллар, у этой фирмы существовала инфі возможность выйти из положения. Фирма могла использовать кассовые остатки в местном банке для покупки золота по 20 долларов за унцию, отправиь это золото в Британию и реализовать его в английских банках по цене 4 фунта стерлингов за унцию. Такая операция имела смысл, когда обменный валютный курс смещался относительно золотого паритета на величину, большую стоимости транспортировки золота (обычно эта величина составляла около 1%).

Обеспечение равновесия. Пока каждая из стран-участниц золотого стандарта готова конвертировать свою валюту в золото, обменные валютные курсы не могут сильно отклоняться от золотого паритета. Любое давление на обменные валютные курсы, отклоняющее их от паритетных значений, будет скорректированно влиянием транснациональных золотых потоков на денежную массу, обращающуюся внутри какой-либо страны.

Предположим, что внезапно американские потребители испытали необъяснимую тягу к английским шерстяным пальто. В результате этого образовавшееся увеличение предложения долларов по текущим счетам внешнеторговых операций понижает обменный валютный курс доллара. Как только обменный валютный курс доллара падает ниже паритета на величину, большую чем стоимость перевозки золота, золото потечет из США в Британию. Этот процесс истощит резервы американской банковской системы и пополнит резервы английских банков,— тем самым количество денег, находящихся в обращении в США, сократится, а денежная масса Британии возрастет.

По мере этих изменений денежной массы в экономических системах рассматриваемых стран, в их экономике произойдут и другие сдвиги. В США сокращение количества денег, находящихся в обращении, ограничит спрос, включая спрос на импортные товары; это сокращение понизит уровень цен и, соответственно, повысит нормы процента. Каждый из этих процессов воздействует на обменный валютный курс доллара, повышая его уровень. Наоборот, в Британии рост денежной массы стимулирует спрос, включая спрос на импорт; этот рост повышает уровень цен и снижает нормы процента. Оказывая влияние на внешний валютный рынок, эти процессы понижают обменный валютный курс фунта стерлингов. Таким образом, перемещние золота на мировом рынке вызывает соответствующие корректировки экономической ситуации на рынках внутренних, которые приводят обменные валютные курсы в равновесие при сохранении их золотого паритета.

Преимущества и недостатки золотого стандарта. Многие экономисты считают, что золотой стандарт, господствовавший в мировой экономике в 19—начале 20 века, имел ряд неоспоримых преимуществ. С точки зрения сегодняшнего дня его основное преимущество состояло в обеспечении стабильности как во внутренней, так и во внешней экономической политики. Транснациональные потоки золота, как мы уже видели, стабилизировали обменные валютные курсы и создавали тем самым благоприятные условия для роста и развития международной торговли. В то же самое время стабильный обменный валютный курс, слабо подверженный вероятным колебаниям, вызванными к жизни обширным комплексом причин, обеспечивает стабильность уровня цен во внутренней экономической системе. Какая-либо страна, ввергнутая в инфляционные процессы, вскоре испытывала отток золота, что вело к сокращению обращающейся внутри страны денежной массы, игравшее в этот период позитивную роль в рассматриваемой экономической системе. Если в экономике какой-либо страны имеют место дефляционные процессы, то приток золота и. воспоследствующее расширение денежной массы стабилизует уровень цен. До сего момента ряд

Опубликовано в

Опубликовано в