ВТОРИЧНЫЕ РЕЗЕРВЫ

10 ноября, 2011

10 ноября, 2011  admin

admin Ранее в этой главе уже упоминалось, что ключевым аспектом управления портфелем банка является необходимость постоянного балансирования между прибыльностью и ликвидностью. В условиях хорошей конъюнктуры, когда кривые доходов устремлены вверх, осуществление инвестиций в долгосрочные, сравнительно неликвидные ценные бумаги и ссуды увеличивает прибыльность. Однако, для того, чтобы предохранить себя от таких рисков, как, например, неожиданная потеря вкладов, банк должен позаботиться о том, чтобы в его распоряжении всегда были некоторые ликвидные активы, получившие название резервов. В предыдущем разделе мы рассмотрели резервы, которые банки держат в форме кассовой наличности и депозитов в Федеральных Резервных банках. В этом разделе мы рассмотрим другую категорию резервов, известных как вторичные резервы.

Обязательные н вторичные резервы

Во времена Александра Гамильтона банковские пассивы принимали форму банкнот, а резервы принимали форму металлических денег (золотых и серебряных монет). В те дни правительственные органы, занимающиеся регулированием заемного обращения требовали от банков хранения минимума резервов, дабы банки могли уклоняться от докучливых клиентов, желающих воспользоваться своим правом обменять свои банкноты на металлические деньги. Это считалось фундаментальным средством достижения безопасности и стабильности банковской системы.

В наши дни, как мы видели, банки также должны хранить определенные резервы, но в форме кассовой наличности и депозитов в Федеральных Резервных банках. Рассмотрим балансовый отчет «Дартмут Нэшнл Бэнк», представленный на рис. 5.1. На 31 декабря 1986 г. банк хранил в резервах 4,8 центов из каждого доллара на депозитах (6,4 млн. долл. в кассовой наличности и остатках в Федеральном Резервном банке по сравнению с 134,4 млн. долл< на депозитах). Однако эти резервы по большей части непригодны для покрытия таких непредвиденных расходов, как неожиданное массовое изъятие депозитов. Для того, чтобы понять, почему это так, предположим что ФРС требует от банков держать в резервах 10 центов на каждый доллар депозитов. Допустим, также, что «Дартмут Нэшнл Бэнк» имеет 10 млн. долл. на депозитах и хранит абсолютный необходимый минимум в 1 млн. долл. в кассовой наличности и на остатках расчетов в Федеральном Резервном банке, так как эти активы не приносят процентного дохода. Банк инвестирует все остальные средства, получаемые им на депозиты в активы, приносящие проценты.

Что произойдет, если банк столкнется с неожиданным изъятием вкладов в объеме 100.000 долларов? Может ли он воспользоваться своими резервами для того, чтобы обеспечить деньгами подобное изъятие? Если он поступит таким образом, то его совокупные резервы упадут ниже обязательного уровня и составят 900.000 долл. В этот момент депозиты банка составят 9.900.000 долл., а сумма обязательных резервов будет равна 990.000 долл. Хотя банк и может позволить своей кассовой наличности и депозитам в Федеральном Резервном банке на очень короткий срок опуститься ниже обязательного уровня, он должен будет очень быстро пополнить эти резервы. Для того, чтобы это сделать, банк продает другие свои ликвидные активы, известные под названием вторичных резервов. Эти активы принимают самые разнообразные формы, которые мы сейчас кратко и охарактеризуем.

Т-счет 5.6 демонстрирует конечный результат изъятия 100.000 долл. с точки зрения изменения резервов и ликвидных активов банка «Дартмут Нэшнл». Банк сокращает остатки на счете в Федеральном Резервном банке на 10.000 долл., основываясь на гипотетической обязательной форме резервов, равной 10%. Остающиеся 90.000 долл. банк предоставляет, сокращая величину тех ликвидных активов, которые выполняют функцию вторичных резервов.

Неожиданные изъятия депозитов — не единственная причина, по которой банкам необходимо иметь вторичные ресурсы. Еще одним примером непредвиденных расходов может служить такая ситуация, когда некий ценный для банка клиент высказывает желание получить крупную ссуду с кратковременным уведомлением. В этом случае банк для того, чтобы предоставить ему такую ссуду, должен иметь ликвидные активы в необходимых размерах. Такие процессы, как изменения процентных ставок или цен ценных бумаг также связаны с определенным риском для банка, поскольку они могут сделать необходимыми продажу долгосрочных активов в убыток для того, чтобы решить какие-либо проблемы, связанные с текущими (краткосрочными) нуждами банка.

Управление вторичными резервами

Управление вторичными резервами представляет собой важную составную часть управления портфелем банка. Банки держат вторичные резервы в следующих четырех формах: продажа федеральных фондов, депозитные сертификаты в других банках, коммерческие бумаги (обращающиеся на рынке обязательства крупных компаний, не имеющие специального обеспечения — прим. пер.), обязательства Казначейства США. Более долгосрочные и менее ликвидные банковские инвестиции (ценные бумаги правительственных учреждений и федеральных агентств, имеющие срочность более одного рода, облигации муниципалитетов и облигации корпораций) не могут считаться вторичными резервами.

В отличие от практики выдачи ссуд, инвестиционные операции банков носят безличный характер. Прямые взаимосвязи очень редко устанавливаются между банком, кредитором и заемщиком, выпускающим ценные бумаги. Инвестиции в различные типы ценных бумаг могут, кроме всего прочего, осуществляться очень быстро, в то время как операции по выдаче ссуд часто требуют значительных затрат времени. Кроме этого, хотя доходы, получаемые от типичных банковских инвестиций в отдельные периоды времени и могут показаться непривлекательными, менеджеры банков всегда имеют возможность выбора в очень широком диапазоне потенциальных инвестиций, которые можно осуществить немедленно.

В отличие от банковских инвестиций, возможности брать и выдавать банковские ссуды зависят от общей складывающейся экономической конъюнктуры. В период спада деловой активности совокупный спрос на банковские ссуды обычно уменьшается, и банки вкладывают средства, которые могли бы быть в противном случае даны в ссуду, в ценные бумаги. В периоды подъема, когда промышленные фирмы и предъявляют возрастающий спрос на ссуды коммерческих банков, банки обычно продают часть своих ценных бумаг для того, чтобы высвободить дополнительные денежные средства для последующей выдачи ссуд.

Продажа Федеральных фондов. Многие банки относят продажу федеральных фондов к значительной части своих вторичных резервов, хотя этот тип инвестиций и не очень хорошо известен за пределами банковской сферы.

Федеральные фонды представляют собой депозиты данного банка в Федеральной Резервном банке. Коммерческие банки могут ссудить любой излишек своих федеральных фондов сверх определенной законом величины обязательных резервов другим коммерческим банкам или дилерам, занимающимся операциями с такими фондами. Ссуды такого типа называются продажей федеральны! фондов. Балансовый отчет «Дартмут Нэшнл Бэнк» показывает, что на 31 декабря 1986 г. банк вложил 7 млн. долл. в продажу федеральных фондов.

Банк «Дартмут Нэшнл» ссужает федеральные фонды очень типичным для многих мелких банков способом. «Дартмут Нэшнл» ссужает свои избыточные остатки на резервном счете одному или нескольким большим городским банкам, выбирая для конкретной операции тот банк, который предлагает наивысшую процентную ставку. Банк всегда выдает ссуду из федеральных фондов на сумму примерно 1000.000 долл. и на срок в один день, что дает ему возможность при необходимости ежедневно изменять размеры этих ссуд. Более крупные банки также покупают и продают федеральные фонды друг другу через брокеров, специализирующихся на перепродаже этих фондов.

Когда банк «Дартмут Нэшнл» продает 100.000 долларов федеральных фондов, в его балансовом отчете отражается сокращение остатка на его счете в Федеральном Резервном банке, и увеличение продажи федеральных фондов, что отражено в Т - счете 5.7. Эта операция влияет также на балансовый отчет банка — покупателя, например, «Банка Бостона». Увеличивается его остаток в Федеральном Резервном банке, а также возрастают его пассивы (см. Т - счет 5.8) в статье «покупка федеральны! фондов». Для того, чтобы осуществить эту банковскую операцию, банк,«Дартмут Нэшнл» должен переслать телеграфным переводом сумму в 100.000 долларов на счет «Банка Бостона» в Федеральном Резервном банке. Когда Федеральный Резервный банк г. Бостона получает такую телеграмму, он уменьшает остаток счета банка «Дартмут Нэшнл» у себя, и соответственно, увеличивает остаток счета «Банка Бостона». «Банк Бостона» считает покупку федеральных фондов особой разновидностью заема и потенциально важным источником денежных средств.

Норма прибыли, которую получают банки на свои инвестиции в продажу федеральных фондов обычно несколько ниже, чем норма прибыли, получаемая по большинству других разновидностей активных операций. Однако, ввиду того, что федеральные фонды ежедневно переходят из рук в руки, их можно считать самой ликвидным из всех видов вторичных резервов.

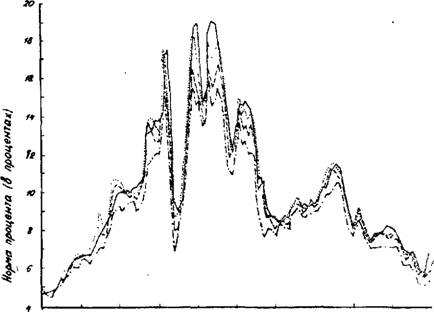

На рис. 5.2 показаны ставки процента, по которым осуществлялась продажа федеральных фондов и других типов вторичных резервов в период с 1977 по 1986 гг. Эти проценты делают продажу федеральных фондов столь привлекательными инвестициями в отличие от хранения избыточных резервных депозитов в Федеральном Резервном банке, от кассовой наличности или больших депозитов в корреспондентских банках, поскольку ни эти депозиты, ни кассовая наличность не приносят процентов.

Депозитные сертификаты. Многие коммерческие банки хранят депозитные сертификаты (ДС) в качестве еще одной разновидности вторичных резервов. На 31 декабря 1986 г. банк «Дартмут Нэшнл» имел 5.497.ООО долларов в ДС. Депозитные сертификаты представляют собой разновидность срочного депозита и привлекают в основном инвесторов, представляющих корпорации (а не частных лиц), и обладающих значительными возможностями для инвестирования, поскольку минимальное достоинство сертификатов—100.000 долларов Вкладчик оговаривает заранее величину нормы процента, приходящуюся на каждый ДС. Срочность каждого ДС может быть установлена с учетом конкретного желаемого числа месяцев и дней, обычно в пределах шести месяцев. С 1973 г. ФРС отменила установление верхнего предела на норму процента для ДС. ДС, представленные в долларах в зарубежных отделениях банков США называются «депозитными евросертификатами». Поскольку евро-ДС не застрахованы и обычно не нуждаются в резервировании, они приносят более высокий процент, чем ДС в коммерческих банках США.

Нормы процента на денежном рынке (1977—1985 гг.)

На этой диаграмме представлены ежегодные среднегодовые нормы процента на инвестиции в четыре типа вторичных резервов: покупка федеральных фондов, сертификаты депозитов, обязательства Казначейства США и коммерческие бумаги. На диаграмме представлены нормы процента по трехмесячным обязательствам Казначейства именно на вторичном, а не на аукционном рынке; норма процента по сертификатам депозитов представлена по крупным обращающимся трехмесячным СД на вторичном рынке; норма процента для коммерческих бумаг относится к бумагам, срочность которых составляет шесть месяцев. Обратите внимание, что нормы прибыли по всем этим инвестициям изменяются совместно, достигая близких значений с изменением во времени.

|

ШО /W юг /983 tsgjf fS8S /986 >987 |

|

Ша |

— федеральные фонды

---------------------------------------------------- обязательства казначейства США

........................................................................................................................................................... с&ртиринаты депозитов

— MOrtfiepwcKue Sgnaau

Рис. 5.2

В качестве вторичного резерва депозитным сертификатам не достает того уровня ликвидности, каким обладает продажа федеральных фондов, хотя держатели сертификатов могут продавать некоторые ДС (они называются обращающимися ДС) до наступления срока оплаты. В силу определенных причин, однако, в особенности после отмены регулирования процентных ставок по срочным депозитам, банки стали инвестировать средства в ДС для того, чтобы воспользоваться теми преимуществами, которые связаны с большей срочностью (более длительным периодом погашения) ДС по сравнению с «продажей федеральных фондов». Банки справляются с проблемами, возникающими в связи с относительно большими периодами погашения, вкладывая средства в ликвидные активы, обладающие теми же периодами погашения, что и срочные депозиты. Поступая таким образом, банки могут гарантировать не только то, что норма прибыли, получаемая ими под ДС, которыми они владеют, превосходит норму их выплат по срочным вкладам, но и то, что денежные средства реально окажутся в их распоряжении, когда наступит срок возвращения срочных депозитов. Например, всякий раз, когда Национальный банк Сев. Вирджинии выпускает ДС на сумму 100.000 долл., он покупает такой же сертификат у более крупного банка, причем купленный им сертификат обладает таким же сроком погашения. Банк обычно получает по купленному ДС несколько большие проценты, чем те, что он сам выплачивает своим клиентам, поэтому в результате этой операции банк получает прибыль.

Коммерчески* ценные бумаги. Банки вкладывают деньги в коммерческие ценные бумаги — краткосрочные ценные бумаги, выпущенные финансовыми и промышленными корпорациями. Эти ценные бумаги представляют

собой третью разновидность вторичных резервов. Коммерческие бумаги обычно имеют срок погашения 60 дней) менее и являются носителями очень высокой ликвидности. Как явствует из рис. 5.2, норма процента по коммерче ским бумагам в последние годы была несколько ниже, чем аналогичный показатель для продажи федеральны! фондов и депозитных сертификатов. Именно поэтому коммерческие банки, обычно предпочитают держать вторич ные резервы либо в форме «продажи федеральных фондов», либо в депозитных сертификатах, а не в коммерче ских бумагах. Как можно убедиться из данных рис. 5.1, банк «Дартмут Нэшнл» не владел коммерческими бумагами

В последние годы промышленные корпорации с прочным финансовым положением приобретали денежны* средства чаще путем продажи коммерческих бумаг, чем путем взятия ссуд в банке. Большинство коммерчески) бумаг, находящихся в их распоряжении, фирмы продают не коммерческим банкам, а другим финансовым инст» тутам. То обстоятельство, что коммерческие бумаги приносят меньший процентный доход, чем плата, устанавли ваемая банками за предоставление кредита, побуждают банки реже обращаться к банкам за кредитами, получаї необходимые им денежные средства путем продажи коммерческих бумаг.

Обязательства Казначейства США. Банки могут также вкладывать средства в обязательства Казначейства, пре следуя цель создания вторичных резервов. В этом случае обязательства Казначейства играют ту же роль, что и про дажа федеральных фондов, депозитные сертификаты и коммерческие бумаги. Держатели этих обязательств обы* но могут продать их в любой момент, не потерпев убытков. Ввиду того, что эти обязательства имеют очень коротки! срок погашения, цены на них не очень сильно колеблются при изменении рыночных процентных ставок. Однако, кя следует из данных рис. 6.2, обязательства Казначейства обычно приносят меньший доход, чем прочие виды вторт ных резервов.

Опубликовано в

Опубликовано в