Согласование результатов оценки и выбор итоговой величины стоимости

4 ноября, 2011

4 ноября, 2011  admin

admin Полноценный процесс оценки предусматривает использование трех подходов: сравнительного, затратного и доходного. Как уже отмечалось, обязательность их использования закреплена практически во всех Стандартах оценки. Оценщик может какой-либо из подходов не использовать, но должен обосновать этот отказ, так как обладает правом самостоятельно определять в рамках каждого из подходов конкретные методы оценки.

Вполне закономерно, что результаты оценки, полученные разными подходами (методами), дают разную величину стоимости. И поэтому на завершающем этапе оценки встает задача согласования полученных результатов и обоснования итоговой величины стоимости.

Каждый из подходов к оценке стоимости имеет свои достоинства и недостатки и поэтому невозможно чисто формально отдать предпочтение какому-либо одному (табл. 6.10).

![]()

![]() Таблица 6.10

Таблица 6.10

Достоинства и недостатки подходов к оценке стоимости машин и оборудования

|

Подход |

Достоинства |

Недостатки |

|

Сравнительный |

Базируется на реальных рыночных данных Отражает конъюнктуру рынка и сложившуюся практику операций купли-продажи Учитывает влияние качества, технического уровня и износа машин на их цены |

Исходная информация быстро устаревает и нуждается в обновлении Искажение ценовой информации на монополизированном рынке Затруднительно применение для машин и оборудования, не обращающихся открыто на рынке, а изготовляемых по специальным заказам |

|

Затратный |

Учитывает влияние на стоимость производственно-технологических факторов Методы оценки достаточно универсальны и применимы практически к любым видам машин и оборудования (в том числе к специализированным и специальным) |

Не отражает рыночной ситуации и влияния фактора спроса на оцениваемые объекты Даст оценку только с позиций интересов производителя Требует большой работы по учету влияния всех видов износа Требует получения надежной производственно-технологической информации от заводов-изготовителей |

|

Доходный |

Дает оценку стоимости с позиций интересов пользователя (инвестора) Отражает перспективную ценность объекта для пользователя Учитывает факторы эксплуатации объекта в течение жизненного цикла |

Сложность и неопределенность прогнозирования будущих доходов и расходов у пользователя Неопределенность в прогнозе цен и тарифов в связи с влиянием инфляции и других внешних факторов Чрезмерная привязка к конкретному бизнес-проекту Затруднительно применение для объектов, не дающих конечной продукции или услуги |

Применение нескольких подходов повышает достоверность результатов оценки, дает представление о стоимости одного и того же объекта с разных позиций: производителя, дилера, покупателя, инвестора и др. В этой связи можно отметить некоторые параллели между задачами оценки и ценообразования, так как предсказать стоимость — это, по сути, то же, что и предсказать цену.

Если используют какой-либо метод затратного подхода, то, применяя экономическую информацию о нормах расхода и ценах ресурсов, полученную от изготовителя или продавца, невольно моделируют процесс затратного ценообразования и получают в итоге затратную цену предложения. В силу этого оценка стоимости, как правило, получается завышенной, если, конечно, не допущено серьезных ошибок в привлекаемой исходной информации.

Если используют метод сравнительного подхода, то «затратный дух» получаемого результата значительно меньше, но все равно остается. Это связано с тем, что применяют документально подтвержденную ценовую информацию на аналоги, а извлекают эту информацию обычно из ценовых фирменных каталогов и прайс-листов, т. е. оперируют все теми же ценами предложения. В итоге возможно завышение результатов, хотя и весьма умеренное.

Среди трех подходов прямой путь к прогнозу цены спроса дает только доходный. Стоимость, рассчитываемая каким-либо методом доходного подхода, представляет собой верхнюю предельную цену, на которую может согласиться покупатель (инвестор), руководствуясь здравым смыслом сопоставления своих сегодняшних затрат с будущими доходами от владения покупаемым товаром. Естественно, для покупателя (инвестора) цена тем выгоднее, чем она ниже при прочих равных условиях. В то же время, чем ниже цена, тем ниже вероятность сделки купли-продажи по данному товару. Поскольку покупатель (инвестор), как и продавец, заинтересован в сделке, он может согласиться на некоторый прирост назначаемой цены. Эти соображения позволяют сделать вывод, что в общем случае оценка на основе доходного подхода дает несколько заниженный результат, если, конечно, не допущено ошибок в выборе исходных данных при расчете будущих доходов и расходов.

Еще один момент, который нужно учитывать при использовании этого подхода. Цена спроса достаточно индивидуальна, у каждого покупателя на один и тот же товар она может быть сво -

Ей. Отсюда понятна индивидуальность инвестиционной стоимости, оцениваемой для конкретного проекта. Поэтому, чтобы оцениваемая доходным подходом стоимость соответствовала наиболее вероятной цене спроса, необходимо выполнять оценку для условий наиболее характерного, типового применения оцениваемого объекта.

Первое восприятие полученных разными подходами (методами) результатов складывается в зависимости от того, как располагаются значения стоимости по отношению друг к другу. Одна ситуация, когда величины стоимости расположены «кучно», не сильно отличаются друг от друга. Здесь едва ли имеет смысл выяснять предпочтения в отношении отдельных примененных подходов (методов). Можно довольствоваться расчетом среднеарифметического значения стоимости.

Другая ситуация, когда значения стоимости по двум подходам (методам) близки друг к другу, а третья величина обнаруживает значительное отклонение от первых двух. Близкие по значению величины, естественно, вызывают большее доверие, а величина, похожая на «выброс», нуждается в дополнительном анализе на достоверность. Наконец, третья ситуация имеет место тогда, когда наблюдаем значительный разброс результатов. В этом случае возникает необходимость оценить качество каждого результата и произвести сведение результатов к итоговому значению стоимости с учетом этого качества.

Согласование результатов оценки, полученных разными подходами (методами), выполняют чаще всего Экспертным методом. Главным экспертом здесь выступает сам оценщик, так как только он знает о том, где в расчетах сделаны грубые допущения, какая привлеченная информация не совсем надежна и какие факторы не были приняты во внимание по тем или иным причинам. Критичный взгляд оценщика на результаты собственного труда помогает подойти к достоверному итоговому результату путем расчета средневзвешенной величины стоимости.

Для получения средневзвешенной итоговой величины стоимости необходимо прежде всего установить критерии, по которым сравниваются результаты разных подходов (методов) и делаются выводы об их предпочтительности. Существует достаточно большой набор методов экспертных оценок, применяемых для разных целей и описанных в литературе (парных сравнений, последовательных сравнений, расстановки приоритетов, анали -

За иерархий, моделирования предпочтений и др.)1. Мы остановимся на самом простом методе, использующем процедуру ранжирования.

Ранжирование — это расположение результатов оценки, полученных разными подходами (методами), в порядке возрастания их качества. Для этого прежде всего необходимо сформулировать критерии качества, по которым будут сравниваться результаты оценки, полученные разными подходами (методами). Причем сравнению подлежат не подходы (методы) как таковые, а результаты их использования. Выделим пять основных критериев качества результатов оценки, примерно равноценных по своей значимости:

• соответствие оцененной с помощью данного подхода стоимости цели оценки;

• преобладание исходных данных из надежных источников;

• преобладание строгих формализованных процедур над интуитивными оценками и допущениями;

• степень приближенности результата к действительно рыночной стоимости на момент оценки;

• использование дублирующих сведений из разных источников для подтверждения результатов расчета.

В качестве примера возьмем результаты оценки стоимости вертикально-сверлильного станка, полученные тремя подходами (методами), и произведем ранжирование этих результатов по трем указанным выше критериям (табл. 6.11).

В табл. 6.11 экспертно по критериям каждому результату, полученному тем или иным подходом, присвоили свой стандартизированный ранг. Порядок его расчета таков: если два результата равноценны и делят между собой соответствующие места, то их ранг равен среднему значению этих мест. Например, по первому критерию результаты по сравнительному и доходному подходам равноценны и делят между собой первое и второе место, поэтому их стандартизированный ранг равен (1 + 2)/ 2=1,5. По четвертому критерию признаны равноценными результаты затратного и доходного подходов, они делят между собой второе и третье место, их стандартизированный ранг равен (2 + 3)/ 2 = 2,5. Далее подсчитываем суммарные стандартизированные ранги для каж -

Таблица 6.11

Ранжирование результатов оценки стоимости, полученных разными

Подходами

|

Критерий качества |

Результат, полученный сравнительным подходом |

Результат, полученный затратным подходом |

Результат, полученный доходным подходом |

Итог |

|

1. Соответствие оцененной с помощью данного подхода стоимости цели оценки |

1,5 |

3 |

1,5 |

6 |

|

2. Преобладание исходных данных из надежных источников |

1 |

2 |

3 |

6 |

|

3. Преобладание строгих формализованных процедур над интуитивными оценками и допущениями |

1 |

2 |

3 |

6 |

|

4. Степень приближенности результата к действительно рыночной стоимости на момент оценки |

1 |

2,5 |

2,5 |

6 |

|

5. Использование дублирующих сведений из разных источников для подтверждения результатов расчета |

1 |

2 |

3 |

6 |

|

Суммарный ранг |

5,5 |

11,5 |

13 |

30 |

|

Коэффициент весомости |

0,41 |

0,31 |

0,28 |

1,00 |

Дого подхода. В правом столбце табл. 6.11 подсчитаны построчные итоги с целью контроля расчетов, они должны быть равны сумме мест, т. е. 1 + 2 + 3 = 6.

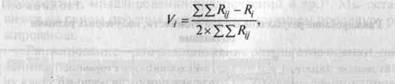

Стандартные ранги переводят в коэффициенты весомости:

|

|

Где I>!Rjj — сумма стандартных рангов по всем критериям и подходам; R, — суммарный ранг у результата, полученного /-м подходом.

В нашем примере результаты сравнительного, затратного и доходного подходов получили коэффициенты весомости 0,41; 0,31 и 0,28 соответственно. Средневзвешенная итоговая величина стоимости вертикально-сверлильного станка: 32590x0,41 + + 36930 х 0,31 + 26420 х 0,28 = 32208 * 32210 руб.

Точностный анализ результатов оценки, выполненной разными подходами (методами), открывает возможность согласования этих результатов на достаточно объективной основе. Ведь именно точность является главным критерием качества оценки.

Точностный анализ по каждому подходу оценки позволяет получить доверительный интервал, в котором с большой степенью вероятности может находиться искомая величина стоимости.

Итоговая величина стоимости по всем трем оценкам, очевидно, должна находиться в том диапазоне, который будет общим для всех трех доверительных интервалов, соответствующих трем подходам оценки. В этом заключается интервальный метод сведения выполненных оценок к одному значению или к очень узкому интервалу значений.

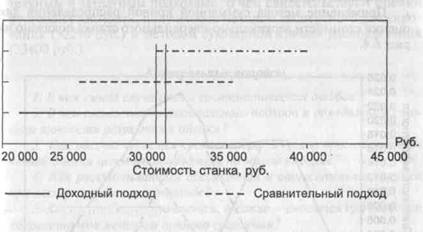

Покажем применение интервального метода при оценке рыночной стоимости вертикально-сверлильного станка. Показатели точностного анализа промежуточных результатов, полученных разными подходами, сведены в табл. 6.12.

Сопоставление трех доверительных интервалов показано на рис. 6.3. Из графика на рис. 6.3 видно, что все рассматриваемые доверительные интервалы имеют общий интервал от 30874 до 31459 руб. Следовательно, итоговая величина стоимости соответствует середине этого интервала, т. е. она равна (30874 + 31459)/ 2 = = 31166 руб. Это несколько меньше, чем среднеарифметическое значение стоимости, равное 31980 руб.

Другой метод интерпретации результатов точностного анализа заключается в построении в упрощенной форме суммарной кривой распределения (метод суммарной кривой распределения).

![]() Таблица 6.12

Таблица 6.12

Показатели точностного анализа промежуточных результатов оценки Стоимости вертикально-сверлильного станка, полученных разными подходами

|

Показатель |

Сравнительный подход |

Затратный подход |

Доходный подход |

|

Оцененная стоимость станка, руб. |

32590 |

36930 |

26420 |

|

Относительная ошибка |

0,161 |

0,164 |

0,19 |

|

Абсолютная ошибка, руб. |

5247 |

6056 |

5039 |

|

Минимальное значение доверительного интервала, руб. |

27343 |

30874 |

21381 |

|

Максимальное значение доверительного интервала, руб. |

37837 |

42986 |

31459 |

|

|

---------- Затратный подход

Рис. 6.3. Получение итоговой стоимости интервальным методом

Допускают, что полученные доверительные интервалы соответствуют условиям нормального распределения, т. е. их ширина соответствует правилу «плюс-минус две сигмы (±2а)». Такое распределение упрощенно можно представить в виде трапеции, ниж-* нее основание которой равно ширине доверительного интервала, т. е. «четыре сигмы», а верхнее основание равно «2/3 сигмы», или 1/6 доверительного интервала. Площадь трапеции примем рав -

Ной 100%, тогда ее высота равна 42,86/а или 171,43/ДИ, где ДИ -ширина доверительного интервала.

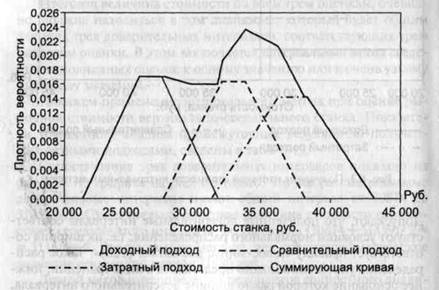

Исходя из указанных выше соотношений над каждым доверительным интервалом строят трапецию, приближенно описывающую линию нормального распределения.

Итоговая оценка стоимости рассматривается как результат совокупной выборки, представляющей собой смесь из трех полученных каждым подходом выборок, распределение которых близко к нормальному. Распределение для совокупной выборки графически можно построить в виде ломаной линии, ординаты которой равны сумме ординат трех трапеций. Таким образом, получаем приближенное представление о кривой распределения, объединяющей результаты расчетов стоимости тремя подходами (методами).

Итоговая величина стоимости может быть найдена по моде (т. е. вершине) ломаной линии.

|

|

|

Рис. 6.4. Получение итоговой стоимости методом суммарной крипой распределения |

Применение метода суммарной кривой распределения для оценки стоимости вертикально-сверлильного станка показано на рис. 6.4.

Рассматривая суммарную кривую распределения на рис. 6.4, можно прийти к двум выводам.

Во-первых, вершина ломаной линии соответствует значению стоимости станка около 33400 руб. Эту величину можно принять как итоговую величину оцениваемой стоимости, интегрирующую результаты оценки тремя подходами.

Во-вторых, смесь трех распределений не является строго унимодальной, так как наблюдаем не одну, а две вершины или моды. Другая, менее выраженная вершина создается распределением от оценки доходным подходом, что дает основание считать, что результаты оценки доходным подходом не являются статистически однородными по отношению к результатам, полученным сравнительным и затратным подходами.

В этом примере при подведении итогов оценки весомость доходного подхода является наименьшей, а итоговая величина стоимости формируется в основном по результатам оценки сравнительным и затратным подходами, о чем свидетельствуют оценки итоговой стоимости, полученные методом экспертного ранжирования (32210 руб.) и методом суммарной кривой распределения (33400 руб.).

Опубликовано в

Опубликовано в