Оценка — да, качество и рост — нет

12 марта, 2016

12 марта, 2016  admin

admin Компанию с привлекательной рыночной оценкой, но с низким качеством и туманными перспективами роста ждет иная судьба. Для нее время — это бомба замедленного действия. Инвесторам, которые надеются на рост акций, может повезти, а может и нет. Вероятность того, что в слабой с точки зрения качества компании наступит кризис и она канет в небытие, возрастает пропорционально истекшему времени. Поскольку такие акции набирают мало очков по шкале «Рост», то на прирост капитала и дивидендов также не приходится рассчитывать. Таким образом, как и в случае с падающим ножом (или, если хотите, топором), эту компанию можно «поймать» за рукоятку... или за лезвие.

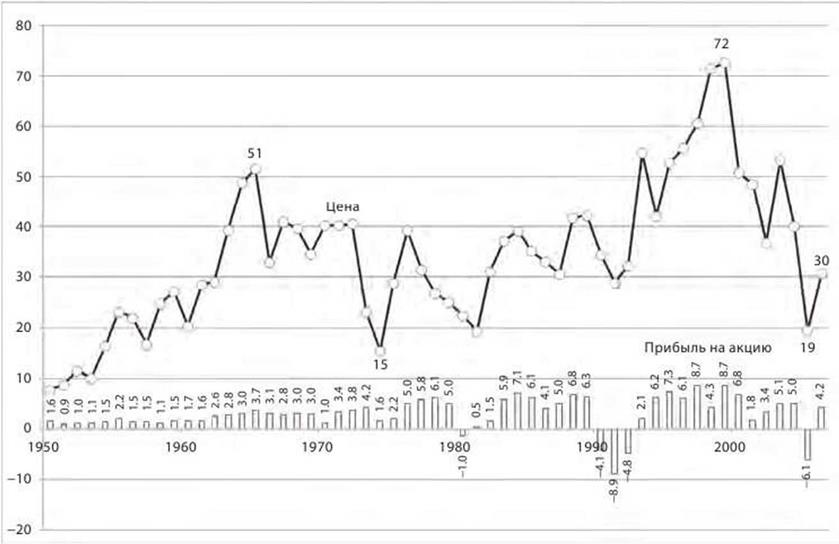

К примеру, акции General Motors (GM) более 20 лет торговались с коэффициентами Р/Е от 6 до 10, за исключением нескольких моментов, когда прибыль компании падала и оценка либо повышалась, либо становилась отрицательной. На первый взгляд кажется, что акции этого автомобильного гиганта дешевые. К несчастью, сегодня компания GM, которая когда-то являлась образчиком американской изобретательности и успеха, постоянно приходится решать конфликты с профсоюзами и изо всех сил бороться за рынок с более эффективными японскими производителями. В 2006 г. рейтинговое агентство S&P, специализирующееся на оценке облигаций, снизило рейтинг GM до спекулятивного уровня. Десятилетиями акции GM не считались ни качественными, ни акциями роста. На сегодняшний день они стоят столько же, сколько в 1960-х гг., и прибыль концерна ничуть не выше уровня 1970-х гг. (рис. 8.1). Если в ближайшее время руководство GM не добьется существенных сдвигов, к которым компания стремится уже не одно десятилетие, то через какое-то время она может прекратить свое существование в нынешней юридической форме.

|

Рис. 8.1. General Motors: всегда дешевые Источник: Standard & Poor’s Compustat |

Рост - да, качество и оценка - нет

Теперь давайте возьмем слабую с точки зрения качества компанию с переоцененными акциями и быстро растущей прибылью (и/или высокими дивидендами). Может показаться, что время на ее стороне, поскольку рост прибыли и дивидендов сократит разницу между справедливой и рыночной стоимостью акций. Но, как и в предыдущем случае, есть вероятность, что низкое качество возьмет верх до того, как компания сумеет справиться с завышенной оценкой. Может быть, она и «перерастет» свои проблемы, но эта дорога полна сюрпризов и, как в предыдущем случае, сопровождается большими рисками.

В конце 1990-х гг. в эту категорию попали многие интернет-компании. Они стремительно наращивали выручку, высоко оценивались рынком и обладали серьезным конкурентным преимуществом. Все мы знаем, что стало с этими компаниями; многие из них обанкротились, и лишь некоторые существуют до сих пор.

Опубликовано в

Опубликовано в