И МОМЕНТА ПРОВЕДЕНИЯ IPO

4 марта, 2016

4 марта, 2016  Mihail Maikl

Mihail Maikl СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКА РОССИЙСКИХ И ЗАРУБЕЖНЫХ ПЛОЩАДОК

Один из ключевых вопросов, на который должна ответить компания, решившаяся на IPO, — это выбор места его проведения. В последнее время с ростом числа IPO российских компаний приобретает размах и дискуссия о том, где это лучше делать — на российских или зарубежных площадках.

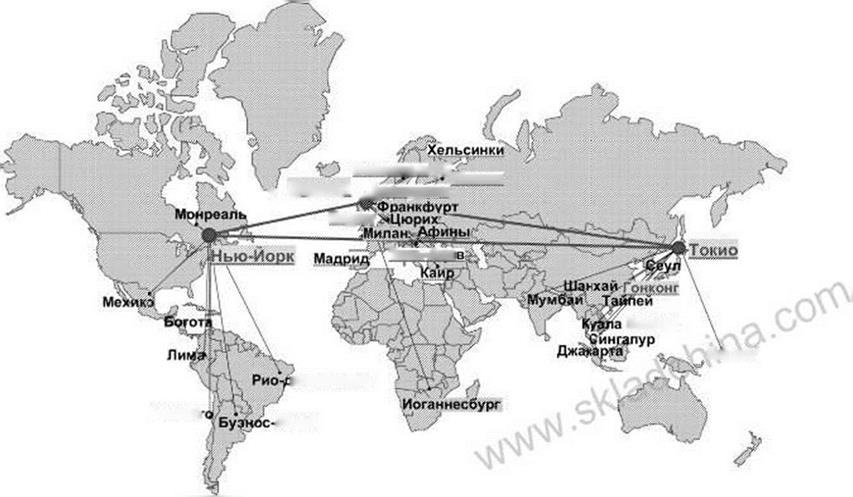

В настоящее время в мировой экономике сформировалась структура глобальных рынков капитала, в рамках которой различаются два типа фондовых бирж — глобальные и региональные (рис. 3.1). Каждый тип биржи имеет свою рыночную нишу и экономическую специализацию. Одновременно усиливается конкуренция за инвесторов и эмитентов внутри каждого типа бирж.

Глобальные биржи характеризуется наиболее высокой капитализацией и объемами торгов, наибольшей ликвидностью. На глобальных биржах обращаются ценные бумаги самых известных компаний, которые нуждаются в привлечении масштабного финансирования под свои проекты. Однако на глобальных биржах осуществляют операции как местные региональные, так и международные инвесторы.

Примером глобальных бирж могут служить NYSE и LSE. В Азии статус глобальной имеет Токийская фондовая биржа. Этого же статуса пытается достичь американская электронная биржа

NASDAQ, которая в настоящее время переживает период относительного спада по сравнению с концом 1990-х гг. Глобальные фондовые биржи предоставляют наиболее эффективный доступ к капиталам крупных институциональных инвесторов.

Рисунок 3. 7

Расположение и взаимодействие глобальных и региональных биржевых площадок

Стокгольм {Г •V ДОіШ&н Амстердам

Стокгольм {Г •V ДОіШ&н Амстердам

Парик-

Тель-Ави

Лампур

Сидней

іе-Жанейро

Айрес

Айрес

Источник: Technological Transformation of Wholesale Financial Markets, Citigroup, 2001.

Региональные биржи обслуживают какой-либо конкретный регион и специализируются на ограниченном круге продуктов, рынков и инвесторов. Клиентами таких бирж являются в основном региональные и иностранные инвесторы, которые пользуются накопленным на бирже опытом относительно инвестиционных возможностей в регионе. Крупнейшие региональные биржи в Европе — Earonext и Франкфуртская биржа; в Азии — Гонконгская и Сингапурская фондовые биржи.

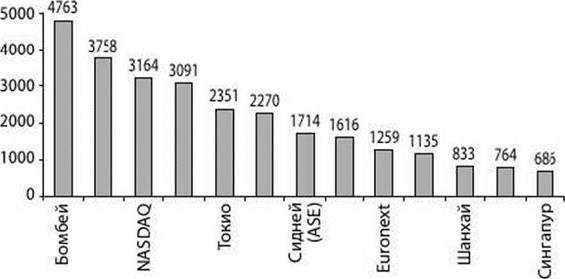

По количеству зарегистрированных компаний глобальные биржи не являются абсолютными лидерами (рис. 3.2), что объясняется довольно жесткими требованиями допуска на них. Однако количество компаний на бирже — не самый главный показатель ее влиятельности. Гораздо важнее количество капитала, привлекаемого на биржу посредством IPO и SPO (рис. 3.3 и 3.4).

По количеству зарегистрированных компаний глобальные биржи не являются абсолютными лидерами (рис. 3.2), что объясняется довольно жесткими требованиями допуска на них. Однако количество компаний на бирже — не самый главный показатель ее влиятельности. Гораздо важнее количество капитала, привлекаемого на биржу посредством IPO и SPO (рис. 3.3 и 3.4).

Рисунок 3.2

Количество компаний, прошедших листинг на крупнейших биржах мира

|

Источник: World Federation of Exchanges, 2006. |

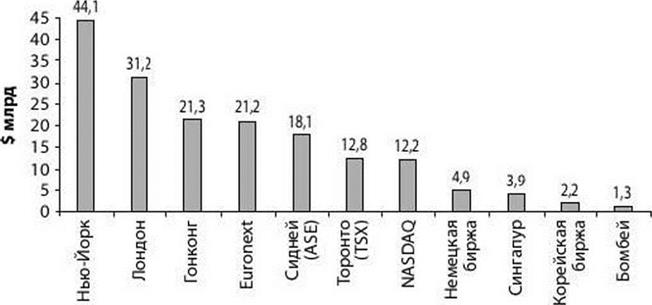

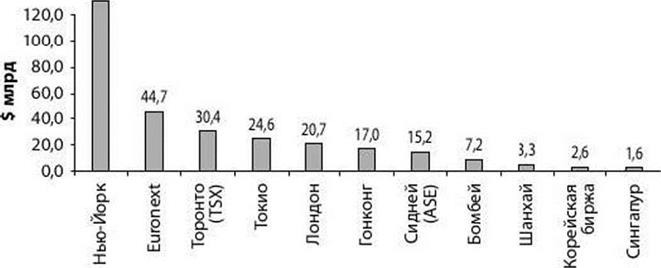

Таким образом, по капиталу, привлеченному в ходе первона - чальных размещений, лидируют Нью-Йорк, Лондон и Гонконг. Вместе с тем в 2007 г., с объединением площадок NYSE-Euronext, наметилась тенденция оттока из Нью-Йорка крупных европейских эмитентов. Так, делистинг провела итальянская энергетическая компании Enel, еще раньше биржу покинули норвежская алюминиевая компания Norsk Hydro, германский химический концерн BASF, а также российский «Ростелеком». В начале 2008 г. NYSE планирует покинуть Air France-KLM, руководство корпора-

|

Рисунок 3.3 Капитал, привлеченный компаниями в ходе IPO в 2005 г.

|

Рисунок ЗА

Капитал, привлеченный компаниями в ходе SPO в 2005 г.

|

130,9

Источник: World Federation of Exchanges, 2006. |

ции объявило, что произведет делистинг, поскольку 95% сделок по ее акциям проходит на бирже Euronext во французской столице. Компании объясняют делистинг неоправданно большими издержками на поддержание листинга акций.

По вторичным размещениям неоспоримым лидером является Нью-Йорк. Что касается европейской биржи Euronext, то значительное количество привлеченного в 2005 г. капитала объясняется приватизационными IPO французских инфраструктурных компаний, таких как Electricite de France, Gaz de France, Societe des Autoroutes, Eutelsat SA, в совокупности составившими более $16 млрд.

Различия между глобальными и региональными биржами отчетливо проявляются в составе компаний, проводящих на них IPO (табл. 3.1).

Как видим, все крупнейшие IPO в 2005 г. на Гонконгской бирже были первичными размещениями китайских компаний. В то время как в Лондоне в числе крупнейших эмитентов были российские, индийские, корейские, израильские, оманские, нидерландские и арабские компании. Следует отметить, что в последнее время значительно усилилась конкуренция за инвесторов и эмитентов внутри каждого типа бирж, а также активизировались межбиржевые интеграционные процессы.

В основе большинства решений и рекомендаций о выборе площадки для IPO лежит теория сегментированных рынков капи-

Таблица 3.7

Крупнейшие размещения на Лондонской и Гонконгской биржах, 2005 г.

|

Глобальная биржа — Лондонская фондовая биржа (основная площадка)

|

|

Региональная биржа — Гонконгская фондовая биржа

|

тала (International Capital Asset Pricing models), согласно которой фирма, расположенная в стране, не интегрированной в мировые рынки капитала, имеет более высокую стоимость капитала, так как все риски ложатся только на инвесторов внутри страны. Если же фирма выходит на международные рынки капитала, то риски разделяются иностранными инвесторами, и цена капитала, соответственно, снижается.

Компаниям необходима широкая база инвесторов, которая обеспечивает наилучшее ценообразование в ходе размещения бумаг (рис. 3.5).

|

Представители инвестиционных банков обычно объясняют эмитентам, что доступ к иностранным клиентам возможен именно на международных площадках, поскольку целый ряд глобальных фондов в соответствии со своими уставами имеют ограничения на покупку акций российских компаний в отличие от депозитарных расписок на них. Очевидно, что они все равно могут покупать акции российских компаний (через дочерние компании, зарегистрированные в офшорах) и давно этим пользуются. Кроме того, некоторые структуры уже отказались от подобных ограничений или по крайней мере разрешают себе покупать напрямую намного больше локальных акций, чем раньше. Собственно, поэтому доля российских бумаг, обращающихся в форме акций, в последнее время увеличилась по сравнению с долей депозитарных расписок.

И эмитенты, и ряд инвесторов признают, что на принятие решения о выборе площадки для IPO влияют, кроме стоимости капитала, и ряд других факторов, среди которых стоит выделить следующие:

1. Расширение акционерной базы компании. При расширении акционерной базы компании риски компании разделяются среди большего числа акционеров, что приводит к снижению стоимости капитала. Основное отличие от теории сегрегированных рынков капитала: подчеркивается необходимость привлечения новых акционеров.

2. Фирмы получают листинг за рубежом для того, чтобы уменьшить ограничения по капиталу, вызванные неразвитостью местных рынков капитала. Они получают больший доступ к кредитам, поэтому их внутренние корпоративные инвестиции меньше зависят от колебаний в получаемой прибыли. Это означает, что больше всего могут выиграть от международного листинга фирмы, планирующие капиталоемкие инвестиционные проекты.

3. Увеличение информационной открытости фирм. Инвесторам гораздо легче осуществлять мониторинг компаний, раскрывающих информацию по международным стандартам, поэтому капитал становится для них более доступным. Возникает т. н. «сигнальное равновесие», ситуация, когда «качественные» фирмы не боятся раскрыть информацию о себе, и более того, намеренно раскрывают о себе всю информацию, чтобы в глазах инвесторов отделить себя от «некачественных» (таким образом фирмы посылают инвесторам сигнал).

4. Защита миноритарных инвесторов. Чем выше степень защиты прав миноритариев, тем дешевле капитал. Степень защищенности миноритарных акционеров существенно различается в разных странах.

Поэтому общие правила можно сформулировать следующим образом: при выборе страны для размещения логично отдать предпочтение странам, уже пользующимся продукцией компании и имеющим представление о ее перспективах. Выход на незнакомые рынки означает необходимость тратить дополнительные средства и усилия на то, чтобы донести до инвесторов сведения о себе и убедить их в своей перспективности (табл. 3.2).

Распределение торгов акциями российских компаний по площадкам

|

Таблица 3.2

|

Таким образом, видно, что в распределении оборота акций по российским и зарубежным площадкам наметились следующие тенденции:

1. Акции нефтегазового, металлургического и банковского секторов, а также интегрированных электроэнергетических предприятий обращаются главным образом на отечественных биржах.

2. За рубежом осуществляется основной объем сделок с бумагами сотовых операторов, сталелитейных компаний, нефтедобывающих предприятий среднего и малого размера, девелоперов и производителей удобрений.

3. Акции электрогенерирующих и распределительных сетевых компаний, угольных и большинства малых компаний представлены в основном на российском внебиржевом рынке.

С другой стороны, стоит учитывать и то, хватит ли на рынке, где намечено IPO, средств, чтобы переварить предложенный объем акций. Если средств окажется недостаточно, то компании не удастся разместить весь намеченный объем IPO, а это значит, что акции не получат справедливой оценки. При большом объеме эмиссии существенна любая надбавка к цене разметаемой акции, а она как раз и может быть получена за счет допуска к IPO дополнительного числа инвесторов. Следет отметить, что за время, прошедшее с момента первого IPO, российский фондовый рынок значительно вырос, появилась широкая база инвесторов и сейчас, по мнению аналитиков, российский рынок способен справедливо оценить эмиссию порядка $400 млн.

Что касается международного листинга, то одним из основных объяснений выгодности размещения на международных площадках является теория сегментированных рынков капитала, согласно которой фирма, расположенная в стране, не интегрированной в мировые рынки капитала, имеет более высокую стоимость привлечения капитала, так как все риски ложатся только на локальных инвесторов. Если же фирма выходит на международные рынки капитала, то риски разделяются иностранными инвесторами, соответственно снижается стоимость привлечения капитала.

В основе решения о месте проведения IPO должен лежать здравый экономический расчет:

Привлеченные средства - Затраты = Площадка.

По числу IPO, проведенных российскими эмитентами, лидируют российские торговые площадки: согласно статистике, количество размещений на них почти в два раза превосходит количество размещений на зарубежных. При этом очевидно, что крупным компаниям подходят более емкие западные рынки, которые позволяют привлечь значительно больший объем средств. А небольшим (объем выручки до $100 млн) и средним (от $100 млн до $800 млн) российским компаниям имеет смысл сначала разместить свои бумаги в России, что, в свою очередь, будет способствовать дальнейшему развитию отечественного рынка акций. Размещение же акций российских предприятий среднего размера на мировых рынках финансово нецелесообразно в силу высокой стоимости проведения на них IPO. Кроме того, за последние годы активно развивается тенденция ужесточения требований к компаниям, размещающим свои акции на ведущих зарубежных биржах, что влечет существенные расходы для компаний уже после размещения.

Таким образом, при выборе площадки для проведения IPO стоит учитывать следующие факторы:

• цена размещения /потенциал роста котировок;

• целевая группа инвесторов (российские/иностранные, стратегические /институциональные/спекулятивные/фонды и т. д.);

• размеры компании;

• потенциальное количество инвесторов;

• активность торгов/ликвидность акций;

• требования по раскрытию информации в ходе и после размещения и уровень ответственности менеджмента за организацию данного процесса;

• сроки реализации проекта;

• затраты, связанные с тем или иным механизмом размещения;

• традиционные рынки, на которых котируются компании отрасли.

Следует также отметить, что в настоящий момент акции российских компаний обращаются на зарубежных биржевых площадках в основном в форме депозитарных расписок.

Опубликовано в

Опубликовано в