ЦЕННЫЕ БУМАГИ КОРПОРАЦИЙ

10 ноября, 2011

10 ноября, 2011  admin

admin Частные корпорации привлекают необходимые средства, продавая ценные бумаги так же, как это делают правительственные органы. Ценные бумаги корпораций делятся на три основные категории: облигации корпораций, акции корпораций и коммерческие бумаги.

Облигации корпораций обладают теми же основными характеристиками, что и казначейские или муниципальные облигации — разница лишь в том, что эти ценные бумаги выпускаются не правительственными органами, а частными корпорациями. Они имеют сроки погашения и фиксированные выплаты по процентам, и доходы по ним на момент погашения варьируются в зависимости от изменений их цены. Установленный срок погашения обычно находится в пределах от десяти до тридцати лет. Покупатели облигаций — это важный источник финансирования деятельности корпораций, особенно для предприятий общественного пользования. Облигации крупных корпораций, для которых характерна финансовая стабильность, имеют очень небольшой риск неуплаты, однако, как показывает рисунок 3.5, этот маленький кредитный риск все же удерживает средние доходы по этим ценным бумагам на уровне, более высоком, чем доходы по казначейским облигациям. Некоторые облигации корпораций, называемые долговыми обязательствами, (debentures), представляют собой общие обязательства выпускающей их компании. Обязательства же, обеспеченные особыми физическими активами, называются облигациями, обеспеченными закладной под недвижимость.

Акции корпораций коренным образом отличаются от ценных бумаг федерального правительства США, муни-, ципальных облигаций или облигаций корпораций. Акция означает, что ее собственник обладет правом собственности на соответствующую часть капитала корпорации. У акций нет срока погашения, и по ним не производится обязательная Периодическая выплата денег их владельцам. Собственник акции получает дивидент только в том случае, если директора компании декларируют этот дивиденд. Владельцы акций, обладают правом голоса при решении вопросов, связанных с управлением предприятием.

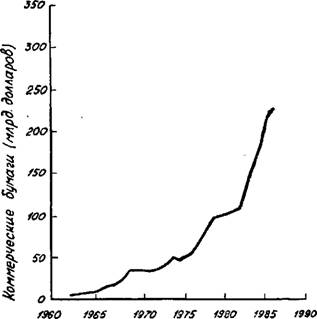

Корпорации выпускают важный вид краткосрочных ценных бумаг, называемых коммерческими бумагами. Рисунок 3.6 показывает быстрый рост количества коммерческих бумаг находящихся в обращении с 1962 по 1986 год. Несмотря на то, что эти ценные бумаги имели обширное хождение в двадцатые годы, их популярность резко упала во время Великой Депрессии и в годы Второй Мировой войны.

Коммерческие бумаги представляют собой необеспеченный долг, поэтому только компании с солидным кредитным ав-

Выпущенные в обращение коммерческие бумаги 1962—86 гг.

Коммерческие бумаги — это краткосрочный долг корпорации со сроком погашения от 45 дней и менее. Он необеспечен, поэтому только корпорации с наивысшими кредитными показателями выпускают в обращение такие ценные бумаги. Как показывает диаграмма, использование коммерческих бумаг за последние 25 лет резко возросло.

|

Рис. 3.6 |

Торитетом могут привлекать средства таким образом. Чтобы увеличивать свои фонды этим способом, некоторым фирмам приходится обеспечивать свои обязательства банковскими кредитными линиями и кредитными письмами, и иногда — гарантиями страховых компаний. Коммерческие бумаги в основном выпускаются промышленными корпорациями, финансовыми фирмами (финансовыми компаниями, ссудо-сберегательными ассоциациями, ипотечными банками), общественными предприятиями и банковскими холдинг — компаниями. Некоторые небольшие компании начали объединяться, чтобы выпускать коммерческие бумаги, с целью получения денежных средств с меньшими издержками по сравнению с банковским процентом.

Обычно коммерческие бумаги погашаются через 45 дней после выпуска или ранее. Чтобы избежать регистрационных требований Комиссии по ценным бумагам и биржам, срок погашения должен быть меньше 9 месяцев. Коммерческие бумаги обычно имеют номиналы 50.000, 100.000, 250.000, 500.000 и 1.000.000 долларов, хотя некоторые компании выпускают коммерческие бумаги номиналом и в 25.000 долларов. Коммерческие бумаги могут продаваться как с дисконтом, так и с определенным процентом.

Эмитенты продают почти половину (в стоимостном выражении) коммерческих бумаг непосредственно покупателям, используя банки и сбытовые организации в качестве агентов при продаже. Финансовые компании, а также большие и средние банковские холдинг-компании выпускают большую часть этих, так называемых прямых бумаг (direct papers).

Эмитенты продают также дилерские бумаги (dealer papers), в основном дилерам для последующей перепродажи покупателям по несколько более высокой цене. Удерживая бумагу, дилер берет на себя определенный риск, поэтому он может требовать, чтобы выпускающая ценные бумаги компания имела кредитную линию в коммерческом банке, равную по объему совокупному объему выпуска.

Промышленные корпорации не только занимают деньги на рынке коммерческих бумаг. В истории экономики США известны моменты, когда им принадлежало до 60% всех таких бумаг, выпущенных в обращение. Коммерческие бумаги как способ краткосрочного привлечения денежных средств успешно конкурируют с депозитными сертификатами и казначейскими векселями.

Покупатели коммерческих бумаг время от времени получают напоминания о связанном с этими ценными бумагами риске. В 1970 году, например, «Пенн Сентрал» обанкротилась, когда в обращении было на 100млн. долларов е< коммерческих бумаг. Фирмы «Standard & Poor», «Fitch Investors Service», «Crisanti», «Maffei, Inc» и другие проводяї рейтинг большинство коммерческих бумаг. Одни берут за это деньги с покупателей, другие — с эмитентов.

Опубликовано в

Опубликовано в