ИСТОЧНИКИ ПРИРОСТА КАПИТАЛА: ПРИРОСТ ПРИБЫЛИ

6 марта, 2016

6 марта, 2016  admin

admin Я заканчиваю писать эту книгу в начале 2007 г. и в интересах читателя стараюсь использовать все необходимые данные, касающиеся курсов акций и индексов, по состоянию на 31 декабря 2006 г. Однако на сегодняшний день в моем распоряжении есть не все данные; по некоторым экономическим показателям и показателям прибыли за IV квартал 2006 г. еще не составлены отчеты или они не опубликованы. Чтобы получить самую полную и точную картину, вместо отсутствующих данных я буду использовать оценки экспертов за IV квартал 2006 г.

Можно ли объяснить рост на фондовых рынках сверхбыстрым экономическим ростом? Причина бокового рынка — слабый рост экономики? Ответы на эти вопросы: «нет» и «точно нет» соответственно.

Хотя в каждодневной суете фондового рынка это сложно заметить, в долгосрочной перспективе курсы акций определяются двумя факторами: приростом (или снижением) прибыли Е и/или увеличением (или снижением) коэффициента Р/Е.

Из таблицы 3.2 видно, что между динамикой курсов, экономическим ростом (например, ВВП, доходами экономики) и увеличением корпоративной прибыли трудно установить связь. В 1940-е гг. номинальный ВВП вырос на 11,2%, а прибыль на акцию" компаний, входящих в индекс S&P 500, — на 7,7%, однако курсы акций увеличились лишь на 2,9% (корпоративная прибыль — это номинальные, т. е. без учета инфляции, доходы компании; поэтому мы сравниваем их с номинальным, а не реальным ВВП). За 1950-е гг. и ВВП, и прибыль на акцию компаний из индекса S&P 500 выросли не так сильно: на 6,3 и 5,4% соответственно, однако курсы акций увеличились значительно — на 13,6%.

Можно ли объяснить низкие темпы роста на фондовом рынке высокой или низкой инфляцией? Вероятно, увеличение доходов от акций в 1950-е гг. было спровоцировано сверхнизкой инфляцией, составлявшей 2,1%. Однако в целом низкая инфляция — это не первопричина: в 1960-е гг. она была еще ниже (1,9%), в то время как годовой уровень роста курса акций в этот период составлял 4,4%. Высокая инфляция тоже не может служить ориентиром для инвесторов, поскольку в 1970-е гг. она взлетела [4]

|

Медвежий рынок |

Боковые рынки |

Бычьи рынки |

||||||

|

1929-1932 |

1906-1924 |

1937-1950 |

1966-1982 |

Среднее |

1950-1966 |

1982-2000 |

Среднее |

|

|

Прирост прибыли |

-28,1% |

2,5% |

7,6% |

6,6% |

5,6% |

4,7% |

6,5% |

5,6% |

|

+ /- Рост коэфф. Р/Е |

-12,5 |

-2,2 |

-7,4 |

-4,2 |

-4,6 |

6,3 |

7,7 |

7,0 |

|

= Доход от акций |

-37,1 |

0,2 |

-0,3 |

2,1 |

0,7 |

11,3 |

14,7 |

13,0 |

|

+ Дивидендный доход |

7,1 |

5,9 |

5,7 |

4,1 |

5,3 |

4,3 |

3,0 |

3,7 |

|

Общий доход |

-32,6 |

6,1 |

5,4 |

6,3 |

5,9 |

16,0 |

18,2 |

17,1 |

|

Инфляция/Дефляция |

-8,4 |

3,8 |

4,0 |

7,0 |

4,9 |

1,9 |

3,2 |

2,5 |

|

Общий реальный доход |

-26,4 |

2,2 |

1,3 |

-0,6 |

1,0 |

13,9 |

14,6 |

14,2 |

|

Таблица 3.2. Доходность по десятилетиям

|

до 6,3%, а акции выросли всего лишь на 1,7%. На протяжении 1980-х гг. инфляция оставалась равной 6,3%, однако акции выросли на 12,5%.

Судя по данным, представленным в таблице 3.2, сложно сделать вывод о наличии связи между темпом экономического роста и трендом (бычьим, медвежьим или «львиным»), доминирующим на фондовом рынке. Эта связь, безусловно, существует, однако периоды, когда она не просматривается, порой длятся десятилетиями.

Давайте посмотрим, можно ли, анализируя экономическую статистику, определить «животное, царствующее на рынке с долгосрочным трендом». В таблице 3.3 показаны номинальный и реальный рост ВВП, прирост прибыли компаний, входящих в индекс S&P 500, и инфляция во время последних пяти рынков с долгосрочными трендами в Соединенных Штатах (с 1930 по 2000 г.). Все рынки разделены на две группы: «Альфа» и «Бета». Попробуйте угадать, на каких рынках наблюдался долгосрочный боковой тренд, а на каких — долгосрочный бычий тренд.

|

Таблица 3.3. Угадайте тренд

|

Вы догадались? Как видите, найти существенную разницу между экономическими показателями боковых и бычьих рынков трудно. В группе рынков «Альфа» были боковые рынки, а в группе «Бета» — бычьи.

По данным из таблиц 3.2 и 3.3 видно, что реальный рост ВВП оставался постоянным во время трех последних бычьих рынков и двух последних боковых рынков. Экономика США постоянно росла в реальном выражении (за вычетом инфляции) на протяжении примерно последних 70 лет, если их разбить на десятилетия (см. табл. 3.2 «Доходность по десятилетиям») и длительные рыночные циклы (табл. 3.4 «Доходность по рынкам»).

|

Долгосрочный тренд |

Годы |

Номинальный ВВП, % |

Реальный ВВП, % |

S&P 500 EPS, % |

Инфляция/ Дефляция, % |

S&P 500 |

|

|

Доход только от акций, % |

Общий доход, % |

||||||

|

Бычий |

1932-1937 |

1,8 |

3,2 |

2,7 |

-2,8 |

15,1 |

21,8 |

|

Боковой |

1937-1950 |

9,4 |

5,3 |

7,9 |

3,9 |

1.1 |

6,9 |

|

Бычий |

1950-1966 |

6,4 |

4,1 |

4,8 |

1,9 |

9,2 |

13,7 |

|

Боковой |

1966-1982 |

9,3 |

2,7 |

6,1 |

7,0 |

3,4 |

7,7 |

|

Бычий |

1982-2000 |

6,3 |

3,7 |

7,5 |

3,3 |

13,4 |

16,7 |

|

Среднее для бычьих рынков |

4,8 |

3,7 |

5,0 |

0,8 |

12,6 |

17,4 |

|

|

Среднее для боковых рынков |

9,3 |

4,0 |

7,0 |

5,5 |

2,2 |

7,3 |

Что интересно, рост прибыли компаний, входящих в индекс S&P 500 (табл. 3.4), был выше во время боковых рынков. Однако если исключить из рассмотрения бычий рынок 1932-1937 гг., рост прибыли в 7% на боковых рынках окажется ненамного больше аналогичного показателя (6,1%) двух последних бычьих рынков, включенных в таблицу.

Темпы экономического роста (когда он был положительный) практически не влияли на долгосрочную доходность акций и тренд на фондовом рынке. Хотя в краткосрочной перспективе рост ВВП и прибыли привел к относительно коротким (цикличным) рыночным колебаниям, в долгосрочной перспективе (пока темпы роста были положительными) на рынке с одинаковой вероятностью мог начаться как долгосрочный бычий тренд, так и долгосрочный боковой тренд. Таким образом, можно сделать вывод, что прирост прибыли и жизнеспособность экономики не влияли на формирование бычьего или бокового трендов.

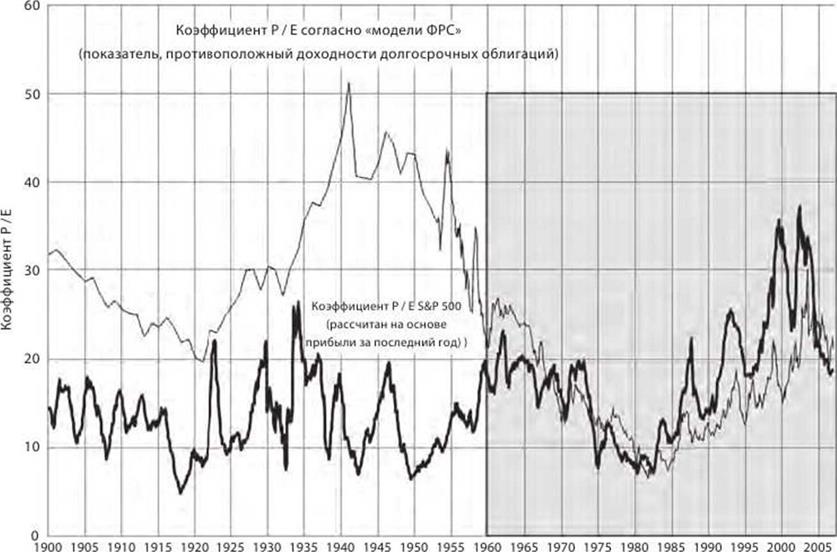

«А как насчет процентных ставок?» — спросите вы. Прекрасный вопрос! На рисунке 3.2 приведены коэффициент доходности индекса S&P 500 (рассчитанный на основе прибыли компаний за последний год) и доходность долгосрочных облигаций. Согласно «модели ФРС», которую экономисты используют, чтобы объяснять высокие цены на фондовом рынке, между долгосрочными казначейскими облигациями и доходностью акций (которая выражена доходностью по прибыли, т. е. отношением прибыли к цене) существует тесная связь. Хотя название модели подразумевает, что она одобрена ФРС, это не так. Ее создал Эд Ярдени, когда был аналитиком в Prudential Securities1.

Изучив последний полный цикл 1966-2000 гг., состоявший из одного бокового и одного бычьего рынков (рис. 3.2), мы увидим, что «модель ФРС» точно предсказала движение курсов акций по отношению к процентным ставкам (предположим, вы можете прогнозировать ставки). С 1966 по 1982 г. долгосрочные процентные ставки росли, и годовая доходность облигаций тоже росла (коэффициенты Р/Е падали). С 1982 по 2000 г. ставки падали, и доходность тоже падала (коэффициенты Р/Е росли). С логической точки зрения это легко объяснить: акции и облигации соревнуются за капитал инвесторов, поэтому более высокие процентные ставки делают акции менее привлекательными, и наоборот. Однако если мы взглянем на другие долгосрочные рынки, то увидим, что зависимость между коэффициентом доходности и процентными ставками небесспорна.

Во время бокового рынка 1906-1924 гг. процентные ставки увеличились с 3,4 до 3,9% — незначительное изменение с любой точки зрения. В течение следующего бокового рынка (1937-1950 гг.) они упали с 2,7 до 2,3%, и опять нельзя говорить о существенном колебании. Ставки также уменьшались во время медвежьего тренда в 1929-1932 гг., что объясняется дефляцией, наблюдавшейся в тот период. Они последовательно снижались во время бычьих рынков 1924-1929 гг., 1932-1937 гг. и 1982-2000 гг., но во время бычьего рынка 1950-1966 гг. возросли с 2,3 до 4,6%.

За исключением периода с 1966 по 2000 г., существенную зависимость между процентными ставками и долгосрочным трендом установить сложно.

|

Рис. 3.2. Работает ли «модель ФРС»? Процентные ставки и коэффициент доходности индекса S&P 500 |

Если рост прибыли останется на том же уровне, что и в прошлом, то доходы инвесторов будут зависеть от коэффициентов Р/Е. Хотя предположение о непрерывности экономического роста может показаться необоснованным, это не так. На протяжении всего XX в., за исключением Великой депрессии (табл. 3.2, 3.3 и 3.4), рост экономики был довольно стабильным. Несмотря на более высокую волатильность по сравнению с реальным ВВП, прибыль постоянно, десятилетие за десятилетием, увеличивалась вне зависимости от тренда (бычьего, медвежьего или «львиного»), доминирующего на фондовом рынке.

Опубликовано в

Опубликовано в