ЧЕМ МЫ ДУМАЕМ

5 марта, 2016

5 марта, 2016  admin

admin Мало кто из нас может позволить себе такую роскошь, как инвестиционный горизонт продолжительностью 50 или 75 лет. Многие не планируют инвестиции и на 30 лет вперед. Инвесторам нужно оплачивать машины, дома, вторые дома, образование своих детей, свадьбы (о них тоже нельзя забывать) и, наконец, собственную пенсию.

боковой рынок

|

1950-1966 гг.

Более того, даже тем, кому приходится ждать 30 лет, чтобы получить от своих инвестиций среднерыночный доход, крайне сложно держать средства в определенном классе активов в течение долгого времени, мирясь с высокой волатильностью и ничтожными реальными доходами или их отсутствием в обмен на свою преданность.

Мало у кого хватает терпения подождать пару месяцев и сэкономить деньги на покупку последней технической новинки: мы оплачиваем ее

по кредитной карте. Мы хотим получить все и сразу. И когда дело доходит до инвестиций, наше поведение почти не меняется. В компании Dalbar Inc., которая специализируется на рыночных исследованиях и присвоении рейтингов, по результатам исследования, охватившего период с 1984 по 2002 г., пришли к следующему выводу:

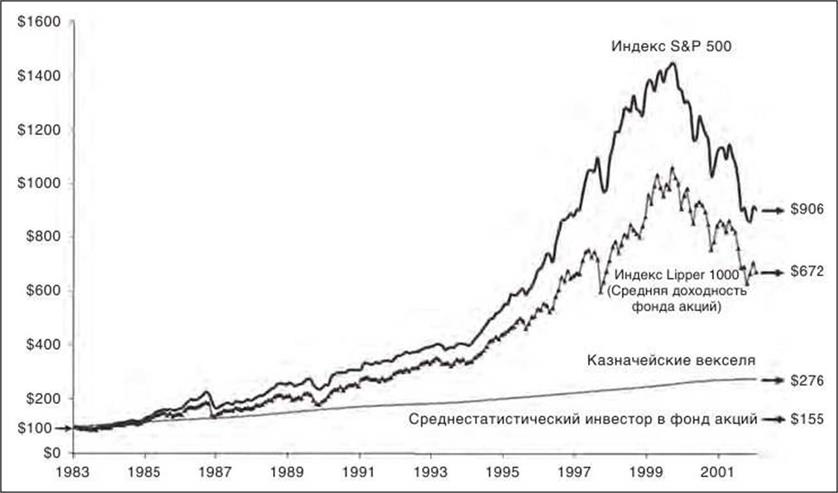

«Движимые жадностью и страхом, инвесторы вкладывают крупные суммы в фонды акций, когда рынок на подъеме, и спешат продать активы, когда он падает. Среднестатистический инвестор взаимного фонда акций ежегодно зарабатывал жалкие 2,57%, в то время как в течение последних 19 лет инфляция составляла 3,14%, а ежегодная доходность индекса S&P 500 — 12,22%. Среднестатистический инвестор в инструменты с фиксированным доходом зарабатывал 4,24% в год, в то время как доходность индекса долгосрочных государственных облигаций была равна 11,7%»7.

С января 1984 г. по декабрь 2002 г. — в период, изученный Dalbar Inc., — инвесторы получили доход, который был существенно ниже доходности индексов широкого рынка. Средняя доходность взаимного фонда после вычета всех комиссионных сборов, измеряемая индексом Upper 1000 (в котором учитывается 1000 крупнейших фондов акций в США), почти на 2% уступала доходности индекса S&P 500, составившей в этот период 10,6%. Ужасно то, что инвесторы взаимных фондов (но отнюдь не фонды, в которые они вкладывали деньги) получили доходов даже меньше, чем держатели казначейских векселей, заработавшие за этот же срок 5,5%.

Как показано на рисунке 1.8, инвестор, вложивший 31 декабря 1983 г. S100 в S&P 500, во взаимный фонд акций (включенный в индекс Upper 1000) или в казначейские векселя, к 31 декабря 2002 г. заработал бы $906, $672 и $276 соответственно, в отличие от среднестатистического инвестора в фонд акций, который, вложив эти же деньги, заработал бы $155.

Нетерпеливость и ненасытное желание мгновенно получить прибыль привели к тому, что вложения многих инвесторов принесли гораздо меньше доходов по сравнению с рыночными индексами и взаимными фондами, в которые они вкладывали средства. Что удивительно, исследование Dalbar Inc. охватило один из самых выдающихся и продолжительных бычьих рынков в XX в. Во время рынка с долгосрочным боковым трендом доходы инвесторов, скорее всего, будут гораздо ниже, так как для боковых рынков характерны горизонтальное движение курсов и высокая волатильность, которая равномерно распределена в обоих направлениях (подробнее см. в следующей главе).

Даже если инвесторы решают держать средства в одном активе очень долго, у большинства из них не хватает терпения выдержать заданный срок. Чтобы придерживаться одной стратегии в течение долгого времени, инвесторам нужно постоянно видеть, что их инвестиции приносят доходы, и именно в этом мы постараемся помочь читателю в данной книге.

|

Рис. 1.8. Доходы, полученные среднестатистическим инвестором в фонд акций, по сравнению с доходностью S&P 500, средней доходностью фонда акций и казначейских векселей (1984-2002 гг.) Источник: Индекс Upper 1000 — Upper Inc.; акции (S&P 500) — Роберт Шиллер; среднестатистический инвестор в фонд акций — Dalbar Inc.; казначейские векселя — Ibbotson Associates |

Опубликовано в

Опубликовано в